技術前沿:電子特氣

集成電路主要分為邏輯、動態記憶體、閃存等類別,其中邏輯芯片分為通訊、功率、微控制器、圖形顯示、數據處理等類型,主要用于數據計算,動態記憶體和閃存主要應用于數據存儲,上述芯片廣泛應用于通訊、計算機、航空航天等行業。半導體行業對電子特種氣體的化學結構、純度和痕量雜質要求高。產品化學結構決定了集成電路刻蝕深寬比、選擇性、反應效率、溫度壓力條件等工藝應用與特性,氣體純度與痕量雜質影響半導體制造工藝良率與穩定性,產品指標的一致性和穩定性控制對半導體制造工藝穩定性至關重要。

電子特種氣體被譽為半導體行業的“糧食”和“血液”,是半導體制造不可或缺的關鍵原材料之一;三氟甲磺酸系列產品具有對環境友好、催化作用強等特點,廣泛應用于鋰電新能源、醫藥、化工等行業。

1、電子特種氣體

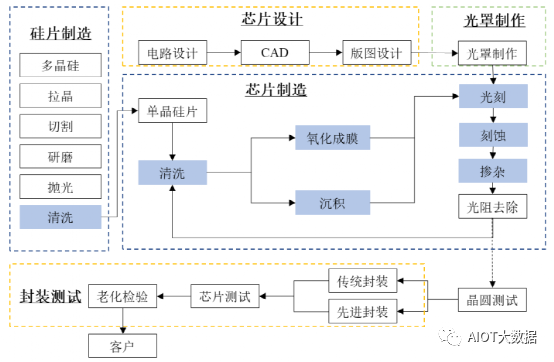

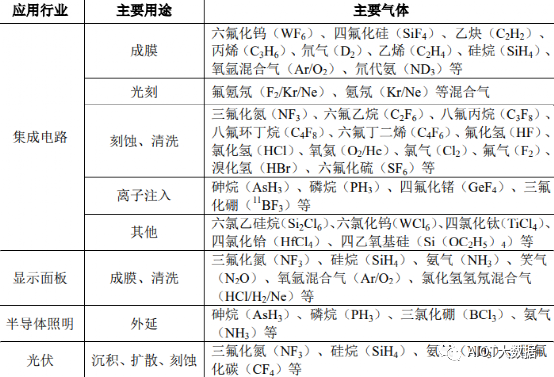

電子特種氣體是集成電路、顯示面板等行業必需的支撐性材料,廣泛應用于光刻、刻蝕、成膜、清洗、摻雜、沉積等工藝環節,對于純度、穩定性、包裝容器等具有較高的要求。電子特種氣體生產涉及合成、純化、分析檢測、充裝等多項工藝技術,具有較高技術壁壘。集成電路制造涉及上千道工序,工藝極其復雜,需使用上百種電子特種氣體。電子特種氣體在集成電路工藝中的應用如下圖所示:

純度是電子特種氣體重要指標之一,直接影響芯片的良品率和可靠性。通常情況下,氣體純度用百分數表示,如99.99%(4N)、99.999%(5N)、99.9995%(5N5)等。隨著集成電路制造工藝的迭代升級,線寬越來越窄,晶體管密度越來越高,對電子特氣的純度、穩定性等指標的要求也越來越高,部分氣體純度需要達到6N及以上。

(1)主要氣體

①三氟化氮

高純三氟化氮主要應用于大規模集成電路和顯示面板等制造過程中的清洗、刻蝕工藝,具有良好的選擇性、蝕刻速率,純度一般需要達到4N。

②六氟化鎢

高純六氟化鎢主要應用于大規模集成電路化學氣相沉積工藝,其沉積形成的鎢導體膜可用作通孔和接觸孔的互連線,具有低電阻、高熔點的特點,純度一般需要達到5N。

(2)無機類氣體

無機類氣體主要包括氟化氫、氯化氫、四氟化硅、氘氣等氣體。其中,氯化氫和氟化氫純度分別可達5N5和5N,主要應用于大規模集成電路清洗、刻蝕工藝;四氟化硅純度可達5N,主要應用于大規模集成電路制造中有機硅化合物的合成、離子注入工藝摻雜劑及化學氣相沉積工藝;氘氣純度可達5N,氘同位素豐度2N8以上,主要用作集成電路熱處理,以及在光纖制造領域抗老化退火處理,提高抗氫老化能力。

(3)混合氣

混合氣主要應用于大規模集成電路和顯示面板制造過程中的光刻、退火等多個工藝。派瑞氣體基于自身掌握的純化和混配技術,混合氣產品組分純度可達6N。

(4)碳氟類氣體

碳氟類氣體主要有六氟丁二烯、八氟環丁烷、八氟丙烷、六氟乙烷等氣體。六氟丁二烯主要應用于大規模集成電路先進制程的刻蝕工藝,與傳統刻蝕氣體相比,六氟丁二烯刻蝕速率更快、選擇性和深寬比更高、環境更友好,在先進制程中應用前景廣闊。

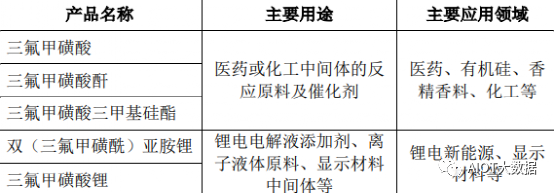

2、三氟甲磺酸系列產品

三氟甲磺酸是目前已知最強有機酸,是萬能的合成工具,三氟甲磺酸、三氟甲磺酸酐、三氟甲磺酸三甲基硅酯等產品具有對環境友好、催化作用強等特點,廣泛應用于醫藥、化工等行業。如在化工領域可替代硫酸、高氯酸等傳統的高污染強酸,醫藥領域可用作核苷、抗生素、類固醇、配糖類、維生素等醫藥中間體原料或催化劑。此外,還可應用于有機硅、石油化工、橡膠、香精香料、農藥等行業。

雙(三氟甲磺酰)亞胺鋰和三氟甲磺酸鋰是鋰電電解液重要成分之一,用作電解液添加劑,可以提高電解液的電化學穩定性,改善高低溫和循環性能。此外,雙(三氟甲磺酰)亞胺鋰和三氟甲磺酸鋰具有優異的抗靜電性能,還可應用于顯示材料和橡膠產業領域。

工藝流程圖

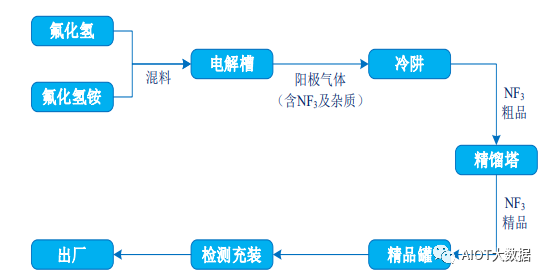

三氟化氮工藝流程包括:將氟化氫、氟化氫銨等原材料混合形成熔融狀態的電解液,在電解槽中進行電解,主產品三氟化氮進入冷阱進行收集。通過精餾除去雜質,精餾后的產品由精品罐收集檢測合格后進行充裝。

2、六氟化鎢工藝流程六氟化鎢工藝流程包括:三氟化氮與鎢粉在反應器裂解生成六氟化鎢粗品,粗品氣通過冷阱進行收集,經過吸附塔進行純化,純化后的產品由精品罐收集,經檢測合格后進行充裝。

3、三氟甲磺酸系列產品工藝流程

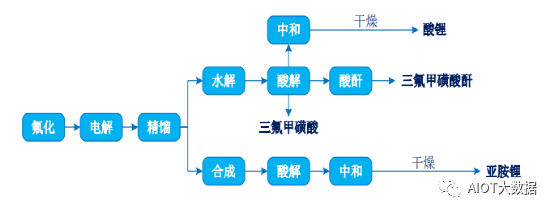

三氟甲磺酸系列產品具有產品品種多、生產規模小、產品附加值高等特點,其工藝流程包括:氟化、電解、水解、酸解生成三氟甲磺酸。三氟甲磺酸經氧化后可制備三氟甲磺酸酐;與三甲基氯硅烷反應可制備三氟甲磺酸三甲基硅酯;與碳酸鋰反應可制備三氟甲磺酸鋰。三氟甲磺酸中間產品三氟甲磺酰氟經合成、酸解、中和制備雙(三氟甲磺酰)亞胺鋰。

行業市場概況

(1)電子特種氣體市場概況

①電子特種氣體簡介

電子氣體包括大宗電子氣體和電子特種氣體,是集成電路、顯示面板、半導體照明、光伏等行業生產制造過程中不可或缺的關鍵性材料,是集成電路制造的第二大制造材料,僅次于硅片,占晶圓制造成本的13%。電子特種氣體主要應用于光刻、刻蝕、成膜、清洗、摻雜、沉積等工藝環節,主要分為三氟化氮等清洗氣體、六氟化鎢等金屬氣相沉積氣體等。

(有東南亞考察需求的都可以聯系AIOT大數據)

②電子特種氣體下游應用領域

電子特種氣體下游應用包括集成電路、顯示面板、半導體照明和光伏等行業。

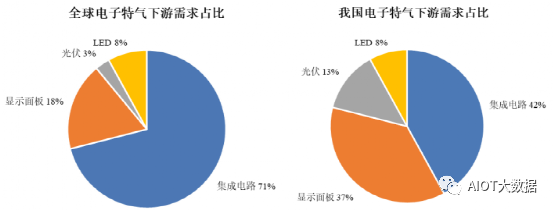

從全球來看,電子特種氣體應用于集成電路行業的需求占市場總需求的71%,應用于顯示面板行業的需求占市場總需求的18%;從我國來看,電子特種氣體應用于集成電路行業的需求占市場總需求的42%,應用于顯示面板行業的需求占市場總需求的37%。我國集成電路行業電子特種氣體的需求相對較低,主要原因為我國的集成電路產業技術水平和產業規模與世界先進國家和地區還存在一定差距,而顯示面板產業經過多年持續發展,我國已成為全球最大的產業基地。

③下游行業發展趨勢

1)集成電路

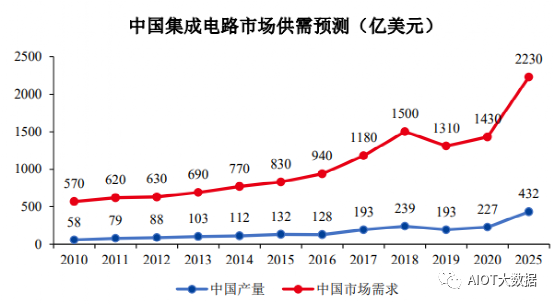

近年來,受下游市場需求牽引,在國家和地方產業政策的引導支持下,在國家和地方專項投資基金等相關方的協同下,我國集成電路產業迎來了新的發展機遇。根據ICInsights數據,我國集成電路市場需求2020年為1,430億美元,2025年預計達到2,230億美元,復合增長率9.29%,我國集成電路市場需求持續攀升。中國集成電路制造2020年產值為227億美元,自給率為15.87%,預計2025年產值將達到432億美元,自給率將進一步提高到19.37%,復合增長率達到13.73%。中國集成電路產業規模持續擴大,將引領我國電子特種氣體市場進入快速發展時期。

2)顯示面板

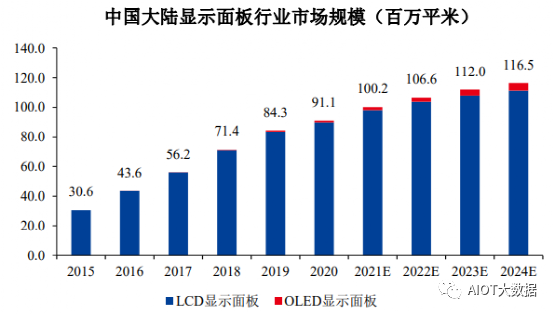

顯示面板行業早期主要集中在日本、韓國以及中國臺灣,在國家產業政策支持、技術實現突破等多重利好因素的推動下,我國顯示面板行業取得了長足進步,形成了以京東方、TCL科技、深天馬、維信諾等重點企業領銜的產業集群,全球產能占比超過六成,是全球第一大顯示面板產業集中地。近年來我國積極布局OLED、AMOLED、MiniLED、MicroLED等新興技術領域,未來LCD仍是主流技術。根據Forst&Sullivan資料顯示,2020年至2024年中國顯示面板市場規模復合增長率為6.34%,將迎來持續發展期,市場規模擴大將帶動整體產業鏈進入快速上升通道,進一步帶動電子特種氣體市場穩健發展。

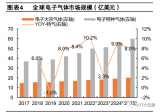

(2)電子特種氣體市場容量

①全球電子特種氣體市場容量

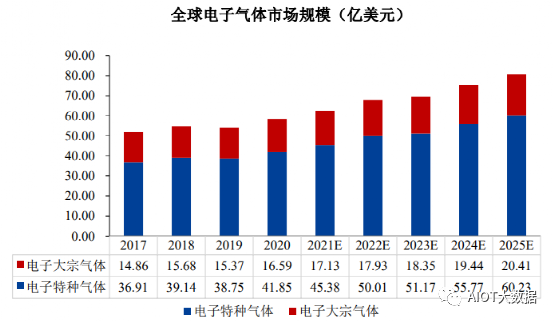

根據TECHCET數據,全球電子特種氣體的市場規模2017年約為36.91億美元,2020年增加至41.85億美元,2021年進一步增長至45.38億美元,2017年至2021年復合增長率為5.30%,預計2025年市場容量將超過60億美元,2021年-2025年復合增長率預計達到7.33%。2021年,全球電子氣體的市場規模約為62.51億美元,其中電子特種氣體占72.60%,電子大宗氣體占27.40%。

伴隨集成電路及其他相關行業的需求增長,電子特種氣體作為其生產過程中的重要原材料之一,市場規模也呈穩步增長趨勢。參考全球電子特種氣體市場預測規模及集成電路用電子特種氣體需求占比的數據測算,全球集成電路電子特種氣體規模2021年為32.22億美元,預計2025年為42.76億美元。

②中國電子特種氣體市場容量

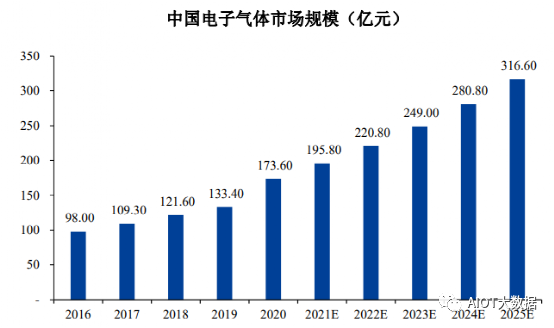

未來,下游需求增長帶動半導體行業投資加速,以及“碳中和”及“碳達峰”對光伏行業發展的推動作用,電子氣體需求將持續保持高速增長。預計2025中國電子氣體市場規模將提升到316.60億元,2021年到2025年復合增長率達到12.77%。我國電子氣體市場規模的增長率明顯高于全球電子氣體增長率,未來有較大發展空間。

我國集成電路用電子氣體的市場規模2020年為76億元,2021年增長至為85億元,預計2025年規模將達到134億元,2021至2025年復合增長率為12.05%,步入了快速發展的軌道。根據ICMtia統計數據測算,中國集成電路用電子氣體中,電子特種氣體市場規模約占64%。

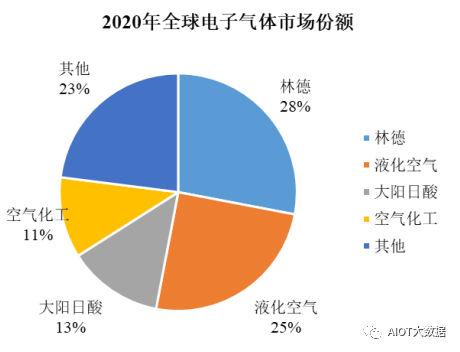

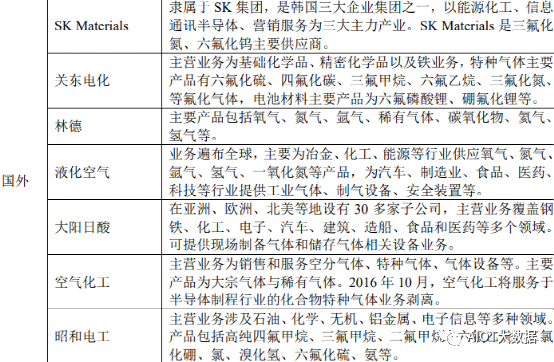

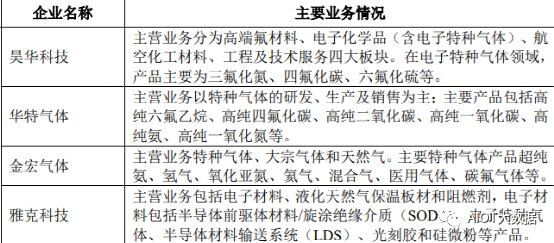

(3)電子特種氣體市場競爭格局

全球電子氣體主要生產企業林德等前十大企業,共占據全球電子氣體90%以上市場份額。其中,林德、液化空氣、大陽日酸和空氣化工4大國際巨頭市場份額超過70%。該等國際大型電子氣體企業一般同時從事大宗電子氣體業務和電子特種氣體業務,從事大宗電子氣體業務的企業需要在客戶建廠同時,匹配建設氣站和供氣設施,借助其較強的技術服務能力和品牌影響力為客戶提供整體解決方案,具有很強的市場競爭力,為后進入者設置了技術壁壘和專利壁壘。

(有東南亞考察需求的都可以聯系AIOT大數據)

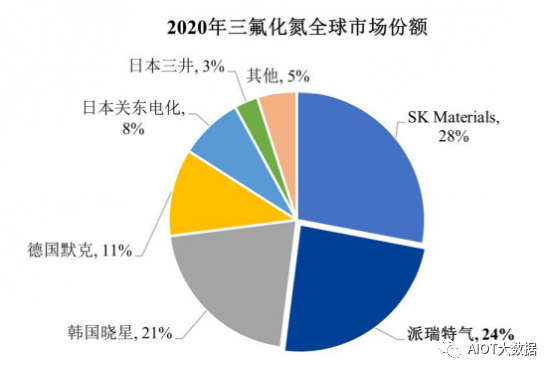

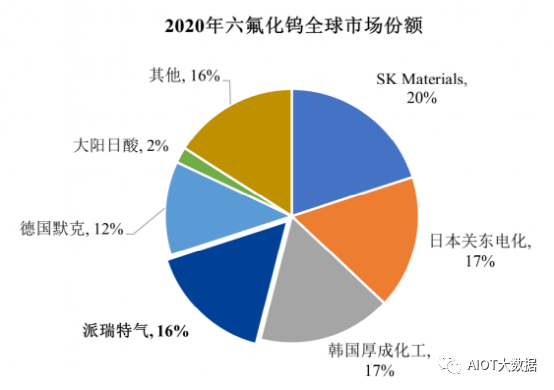

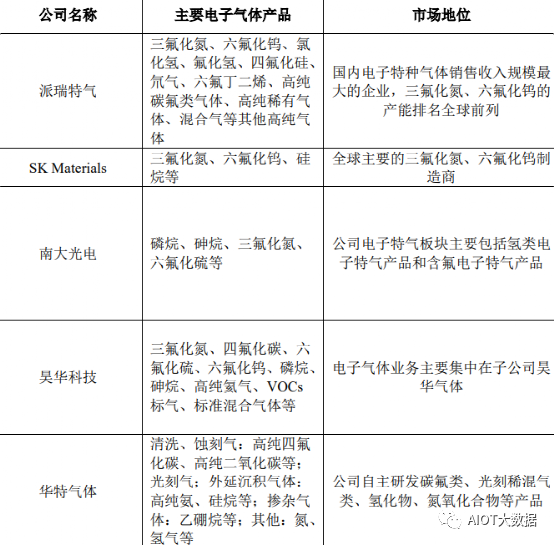

具體到電子特種氣體領域,全球主要生產企業為SKMaterials、關東電化、昭和電工、派瑞特氣等,該等企業在總體規模上均與4大國際巨頭存在差距,但在細分領域具有較強的競爭力;國內電子特種氣體企業主要有派瑞特氣、南大光電、昊華科技等。

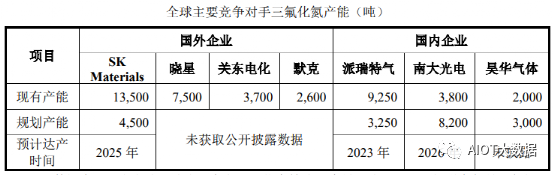

三氟化氮的市場規模、供需情況、競爭對手產能情況

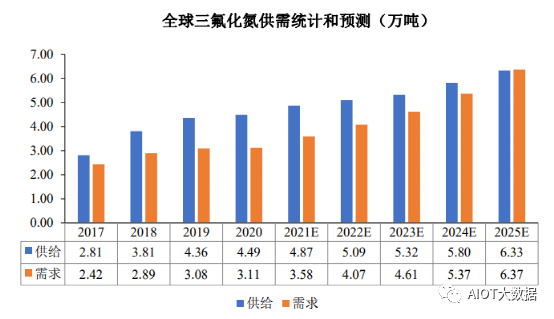

三氟化氮作為清洗、刻蝕氣體,在集成電路和顯示面板等領域均有廣泛的應用。根據TECHCET數據,2020年三氟化氮全球總需求約3.11萬噸。受益于下游集成電路制造工廠產能擴張、集成電路制程技術節點微縮、3DNAND多層技術的發展,芯片的工藝尺寸越來越小,堆疊層數增加,集成電路制造中進行刻蝕、沉積和清洗的步驟增加,高純三氟化氮的需求將快速增長,預計2025年全球需求增長至6.37萬噸左右,需求量增長空間超過1倍、年復合增長率達到約15%。

根據TECHCET數據,2017-2020年,全球三氟化氮的需求較為平穩,總體供給大于需求,但是不同地區間市場情況存在差異,國內三氟化氮呈現供不應求狀態。2021年開始全球三氟化氮需求將快速增長,與供給的差額逐漸縮小,主要系集成電路工藝技術進步、工廠擴產,以及汽車智能化等趨勢帶來新的芯片需求,進而帶動電子特種氣體的使用需求增長。預計至2025年,全球三氟化氮的需求量將超過供給,出現供應缺口。三氟化氮是國產化較為成功的電子特種氣體品種之一,其在我國的發展體現了一個自研產品從無到有、快速增長、獲得市場主導權的過程。

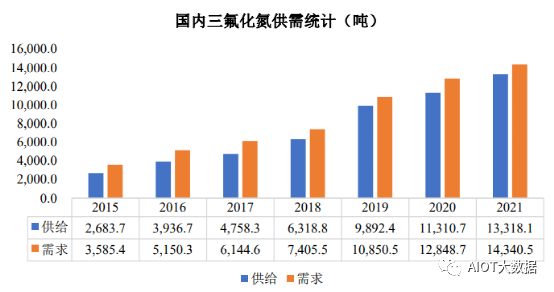

我國對三氟化氮的研究始于20世紀80年代,近年來隨著國內集成電路、顯示面板產業的快速發展,三氟化氮的需求急劇上升。根據智研咨詢數據,2015年國內三氟化氮需求量達3,585.4噸,至2021年增長至1.43萬噸,累計增幅約3倍,年均復合增長率高達26%。受產業政策的引導,集成電路等產業投資加速,生產規模迅速擴大,加之主要原料國產化率持續提升,供需兩端多重因素的疊加,助力國內三氟化氮需求持續向好。在我國三氟化氮的需求量快速增長的背景下,國內供給無法滿足市場需求。為匹配下游客戶日益增長的用氣需求,派瑞特氣等國內企業的產能也快速擴張。

三氟化氮國產化較為成功,主要受技術、產品、產能、市場等方面因素的共同驅動,具體如下:(1)七一八所是國家級的化學化工專業研究所,具有深厚的人才技術儲備;由于國防產品的研發需要,七一八所較早地開始從事三氟化氮的研究開發工作,并于2002年成功研發出純度高達99.9%的三氟化氮氣體,填補了國內空白,打破了國外技術壟斷。(2)2013年,七一八所作為國家02專項高純電子氣體研發和產業化項目的牽頭單位,將三氟化氮品質提升作為研發攻克的重點方向之一,成功提升了產品純度,并且四氟化碳等雜質含量大幅降低,實現了氣體質量的在線監控,產品質量達到國際領先水平。

派瑞特氣目前擁有9,250噸三氟化氮產能,僅次于SKMaterials,排名全球第二,是國內最大的三氟化氮生產企業。此外,國外主要的三氟化氮生產企業還有韓國曉星、日本關東電化、德國默克;國內的主要三氟化氮生產企業還有南大光電、昊華科技子公司昊華氣體。

2022-2023年,由于國內派瑞特氣、昊華氣體、南大光電的三氟化氮項目集中投產,出現三氟化氮總體產能短暫超過需求量。國內集成電路產業蓬勃發展,產業鏈的自主可控成為行業共識,下游集成電路廠商正處于密集擴產周期,以及芯片技術節點縮短、3DNAND等新工藝發展,為國內三氟化氮市場需求帶來巨大增長空間。隨著國內集成電路產線陸續投產,三氟化氮需求量快速增長,2025-2026年將出現較大的供應缺口。

六氟化鎢的市場規模、供需情況、競爭對手產能情況

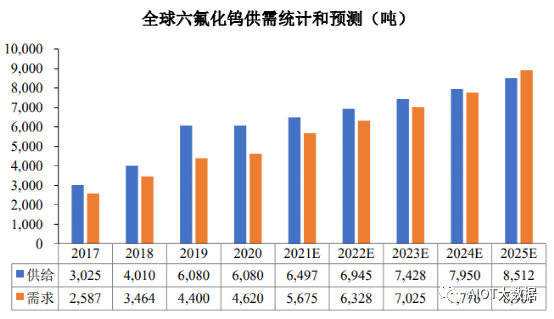

六氟化鎢主要應用在集成電路制造領域,因其優良的電性能,廣泛使用在化學氣相沉積工藝中,通過沉積和堆疊制成大規模集成電路中的導電膜和金屬配線材料。沉積氣體、刻蝕和清洗氣體是半導體制造中用量最大的兩類氣體,沉積和清洗也是聯系最為緊密的工藝步驟,六氟化鎢作為高性能的沉積材料,其供需變化趨勢與三氟化氮相似。隨著集成電路工藝的不斷迭代,特別是3DNAND層數的不斷增加,對六氟化鎢產品的需求也與日俱增。根據TECHCET數據,2020年六氟化鎢全球總需求約4,620噸,預計2025年全球需求增長至8,901噸左右,增長空間將近1倍,年均增速達到14%。

根據TECHCET數據,2021年全球六氟化鎢需求為5,675噸,而全球供給達到6,497噸,總體供給大于需求;未來全球六氟化鎢需求快速增長,與供給的差額逐漸縮小。預計至2025年,全球六氟化鎢的需求量將超過供給。

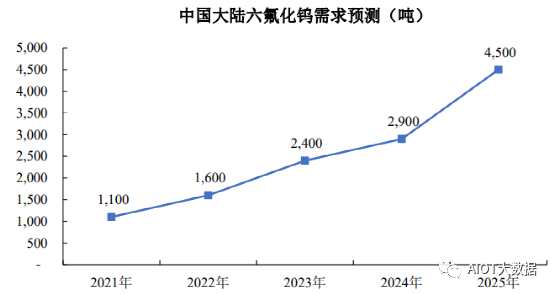

2021年中國大陸的六氟化鎢需求量約為1,100噸。由于六氟化鎢在邏輯芯片、存儲芯片制造中都有使用,特別DRAM、3DNAND用量較大,其中3DNAND層數從32層發展至64層和128層,六氟化鎢用量呈幾何級增長,同時存儲芯片廠商的產能快速拉升,復合增長率超過30%。在使用量增加和下游產能擴張的雙重因素驅動下,預計2025年國內六氟化鎢的需求量將達到4,500噸,年均復合增速為42.22%。

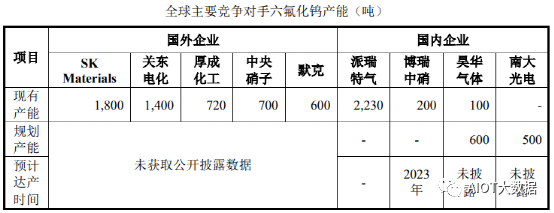

全球市場中,六氟化鎢產品的主要競爭對手為韓國SKMaterials、日本關東電化、韓國厚成化工、日本中央硝子、德國默克。六氟化鎢在國內實現量產的企業較少,國內廠商現有產能和銷售主要集中于派瑞氣體。博瑞電子與中央硝子在國內的合資企業博瑞中硝于2021年建成200噸六氟化鎢生產線,昊華科技子公司昊華氣體目前已建成年產100噸六氟化鎢生產線。

隨著六氟化鎢需求量快速增長,即使前述規劃產能完全達產,2025年國內六氟化鎢市場仍出現供應缺口。

三氟甲磺酸系列產品市場容量

隨著國家《“十四五”醫藥工業發展規劃》等政策的引導,下游醫藥行業迅猛發展,作為醫藥原料的三氟甲磺酸等產品的需求量迎來新的發展機遇。伴隨著綠色低碳循環發展的經濟體系的初步建立,國家政策鼓勵和資金支持下,新能源汽車行業迎來新的發展契機。作為綠色新能源關鍵的原材料,鋰電池添加劑市場容量會迎來更大的突破。雙(三氟甲磺酰)亞胺鋰、三氟甲磺酸鋰未來發展前景廣闊。

三氟甲磺酸系列產品市場競爭格局三氟甲磺酸系列產品的生產企業較少,國內主要集中于派瑞特氣、江西國化實業有限公司,國外競爭企業主要為中央硝子。

雙(三氟甲磺酰基)亞胺鋰國內主要集中于派瑞特氣、江蘇國泰超威新材料,國外競爭企業主要為索爾維。

在新技術方面發展情況與未來發展趨勢

在5G、人工智能、物聯網等帶動下,集成電路制造技術發展從摩爾定律到超越摩爾發展。邏輯芯片技術節點從傳統0.35um開始延伸到3nm特征尺寸,預計到2025年實現1.5nm技術突破;三維閃存芯片制造技術從32層發展到128層,預計到2025年突破到384層;動態記憶體制造技術,從19nm開始向15nm邁進,預計到2025年實現11nm技術突破。

(有東南亞考察需求的都可以聯系AIOT大數據)

先進技術節點突破性發展,要求包括電子特種氣體在內的新材料技術發展作為支撐。高密度、低功耗的集成電路制造,對反應溫度、純度、雜質提出新的要求,對產品質量穩定性和一致性提出更高的要求。未來,電子特種氣體需要針對性的加強提升合成技術、純化技術、分析技術、充裝技術和綠色環保技術。

2019年以來,集成電路在國民經濟發展中的地位越來越受到重視,在國內外各種有利要素的驅動下,我國集成電路制造企業進入快速發展軌道。以中芯國際、上海華虹、長江存儲、長鑫存儲等為代表的國內集成電路制造企業,產能布局持續優化,制造產能持續提高。集成電路制造產能規模的提升,帶動配套用材料產業的快速發展。

(有東南亞考察需求的都可以聯系AIOT大數據)

先進集成電路制造技術需要強大的公司平臺作支撐,需要持續不斷的研發投入,并在知識產權、人才儲備等領域長期布局,因此集成電路制造企業的產能越來越集中在頭部企業,預計未來也將維持常態化發展。根據ICInsights數據,全球54%集成電路制造產能集中在前5大制造企業,70%的產能集中在前10大制造企業。產業生態發展的要求,越來越傾向于在產品、技術、質量、服務等綜合化服務的材料供應商。國內電子特種氣體起步晚、規模較小、產品品種少,受制于技術、人才、知識產權、資金實力等多方面因素影響,發展存在一定瓶頸。但經過十余年發展,在集成電路配套材料國產化率方面,進步明顯。根據ICMtia數據,2021年我國集成電路用材料國內市場綜合占有率達26%。雖然當前國產化率初見成效,但也給材料產業未來發展預留了空間,進一步提升我國電子材料全球影響力,仍然大有可為。

我國集成電路產業的快速發展,電子特種氣體市場容量快速增長,國外大型氣體公司以獨資、合資、合作等方式設立公司,從生產、倉儲、服務等領域在國內布局。同時,在國家政策支持以及我國下游市場拉動下,國內電子氣體企業依托本地化地緣優勢,加大研發,不斷突破國外技術壁壘,本地化生產質量水平持續提高,逐步得到市場認可。隨著先進技術節點的突破,工藝步驟的增加,市場對電子特種氣體在產品多元化服務、品質可靠性保證、及時高效物流服務等方面都提出更高要求。同時需要電子特種氣體企業從物流、倉儲、技術支持、分析控制、綜合性價比等方面提升綜合服務能力。未來,我國電子氣體企業需要整合行業內資源,持續研發投入,加大人才儲備,從規模、品牌、技術、產品、成本等多維度整合,夯實提升多維度競爭優勢,提升市場化綜合服務能力,將多元化需求與一站式服務結合,突破國外壟斷的電子特種氣體市場,逐漸發展成具有國際競爭力的電子特種氣體綜合服務供應商。

全球范圍內,美國、日本、韓國、中國臺灣等國家和地區是集成電路產業的主要聚集地,也是重要的電子特種氣體終端市場。一方面,境外電子特種氣體產業發展較為成熟,國際巨頭專利布局較為全面,相關國家和地區關于知識產權保護的法律體系較為完善,國內氣體企業拓展海外業務需要完善海外專利布局以滿足相關法律法規對知識產權的要求。另一方面,電子氣體行業集中度較高,林德、液化空氣、大陽日酸和空氣化工4大國際巨頭市場份額超過70%,市場格局相對固化,且部分國家和地區存在保護本土產業的傾向,成為國內氣體企業拓展海外業務的挑戰。

集成電路工藝流程環節較多,不同環節需要搭配使用特定的電子特種氣體,各類電子特種氣體總體數量超過100種,其中大部分品種被國外壟斷,即使部分氣體用量較少,但也是集成電路生產中不可缺少的關鍵性材料。國內電子特種氣體企業整體發展時間較短,在產品種類、工藝水平、綜合服務能力等方面依然與國際巨頭有差距,而且這種差距很難在短期打破,需要一定時間的迭代試錯。由于半導體產線上原材料微小的誤差可能造成整條產線的損失,客戶的試錯成本很高,加大了國內企業進入新產品、新市場的難度。

摩爾定律展現了半導體行業技術快速迭代更新的特點,各大芯片制造廠商持續投入大量研發費用,開發新的工藝,以保證產品性能的領先性。制程升級對電子特種氣體的純度和性能都提出了更高的要求,新開發的生產工藝也會產生新的原材料需求。因此,電子特種氣體企業始終面臨著技術更新和產品替代的風險,需保持足夠的研發強度,及時跟蹤下游行業的技術動態,將自身產品的技術發展路線與半導體工藝路線緊密結合,并且需不斷豐富產品種類,以抵御技術變更和產品替代風險。

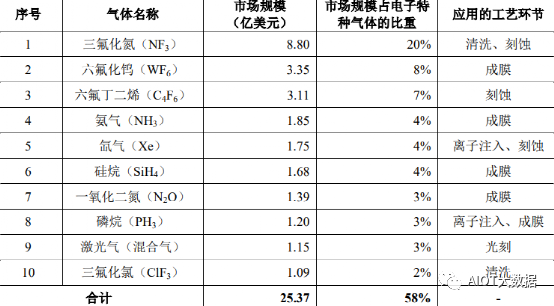

2021年電子特種氣體市場規模為44.23億美元,其中全球市場規模排名前十的電子特種氣體為:

審核編輯 :李倩

-

新能源

+關注

關注

26文章

5597瀏覽量

107943 -

集成電路

+關注

關注

5392文章

11621瀏覽量

363158 -

顯示面板

+關注

關注

4文章

220瀏覽量

25200

原文標題:技術前沿:電子特氣

文章出處:【微信號:AIOT大數據,微信公眾號:AIOT大數據】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

UWB技術前沿

汽車電子導航技術前景分析

技術前沿:TI 開創第四次工業革命

技術前沿:今日的創新如何改變無人駕駛的未來

盤點庫卡六款全世界技術前沿的機器人

情感語音識別:技術前沿與未來趨勢

云原生技術前沿落地實踐分論壇圓滿舉辦

中船特氣投資7809萬元在肥鄉區設立電子特氣研發中心

導線智能環全景監測裝置:技術前沿與專業應用

技術前沿:半導體先進封裝從2D到3D的關鍵

技術前沿:電子特氣

技術前沿:電子特氣

評論