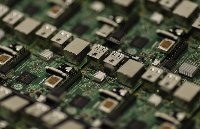

根據官方海關數據,中國的芯片進口在2023年前五個月下降了近20%。海關總署公布的數據顯示,1-5月,我國集成電路(IC)進口1865億件,同比下降19.6%,略微收窄前四個月21.1%的降幅。在五個月期間,芯片進口總值下降24.2%至1319億美元。

外媒對于這種現象也熱潮熱諷,直言我國“遮羞布被扯下”,“芯片全靠進口”,然而,芯片進口下降或者順逆差,不是簡單的“下降數字”。

01

芯片進口了多少?

不只是2023年的前兩個月,2022年全年的集成電路進口數量也是呈下降趨勢。

從集成電路進出口數量看,2022年,我國集成電路進口數量總額5384億塊,同比下降15.3%;出口數量總額2734億塊,同比下降12%;貿易逆差2650億塊,同比下降18.4%。近五年進口數量總額25801億塊,出口數量12796塊,貿易逆差13004億塊。

02

芯片進口少的原因

世界半導體貿易統計組織(WSTS)數據顯示,2000—2022年,全球半導體產業規模由2044億美元增長至6065億美元。中國是全球最大的芯片進口國和最大的芯片消費市場,中國海關統計數據顯示,2021年,中國芯片進口數量超過6354.8億塊,金額超過4325.5億美元。中國芯片市場進口潛力巨大,但芯片技術受封鎖情況嚴峻,客觀上需要通過突破國際芯片技術封鎖,提高進口替代從而提升芯片自給率。

市場整體萎靡

電子消費市場萎靡。受到新冠疫情、芯片短缺、價格上漲等因素的影響,全球電子消費市場需求放緩,尤其是智能手機、電腦、平板等產品銷量下滑。據統計,2022年全球智能手機出貨量為12.1億部,同比下降11%;全球個人電腦出貨量為2.8億臺,同比下降3.6%;全球平板電腦出貨量為1.4億臺,同比下降6.7%。這些產品都是中國芯片進口的主要用途之一,因此市場需求減少直接導致了芯片進口量和金額的下降。

這樣的情況進入2023年,并沒有快速得到好轉。國際知名調研機構麥吉洛咨詢(Magirror Research)報告顯示,2023年第一季度,全球通貨膨脹問題沒有明顯改善,居民生活成本飆升,消費電子市場仍然疲軟,導致顯示驅動芯片設計廠商庫存持續高漲,普遍超過10周,部分廠商庫存水位甚至超過20周。其預計,目前,面板廠商顯示驅動芯片庫存水位處于正常水平,隨著消費電子市場逐步回溫,面板廠商從2023年第二季度開始將持續增加顯示驅動芯片采購量,不過部分顯示驅動芯片設計廠商庫存水位仍將達到20周以上,需要到第三季度才有可能將庫存水位控制在20周以內。

高端芯片進口多,但是被限制

美國政府認為,高端GPU主要用于高性能計算,是典型的軍民兩用商品。此前,美國基于同樣的借口,已經將中國多家超算中心及相關研究機構列入“實體清單”,而之后又將限制措施進一步具體到兩家芯片企業的多款產品。

此前,EDA(電子設計自動化)工具軟件斷供的核心是限制中國設計基于GAAFET(全柵場效應晶體管)技術的先進制程芯片,美國《2022年芯片與科學法案》的重點是阻礙先進制程產能落地中國。如今,美國實施新的許可要求,限制中國利用高端GPU獲取先進計算能力,由于被限制的是近兩年商用領域最先進的GPU產品,暫時沒有可以全面替代的選擇,限制措施將直接影響到應用端生態。

有消息傳出,英偉達為了滿足大陸客戶激增的需求,對臺積電下了“超級急件”訂單,計劃在美國管制其A100 GPU產品的緩沖期之內完成更多的交付。高性能GPU是通用計算的“加速神器”,主要應用在超算、訓練、推理三塊領域。長期以來,英偉達等企業在高端GPU市場占據主導地位。

另外一面是,限制措施會給國產GPU和AI專用芯片廠商提供一次市場檢驗的機會,中國有機會在GPU高端化上找到突破口。

國產替代的增強

在制裁政策頻出的情況下,對中國下游應用企業而言最重要的是:沒有了英偉達的GPU,有沒有“PlanB”?

首先由于國內外企業芯片投入的不平等,芯片封鎖會削弱我國產品的國內和國際競爭力,且隨著競爭力損失的不斷疊加,我國產業損失和宏觀經濟損失均會逐漸增大。芯片封鎖會抬升我國企業生產成本,導致多數行業產出下滑,其中電子設備行業產出降幅最大。增強***對進口芯片的替代能力,強化不同進口來源芯片的替代行為,能夠降低美國芯片禁運聯盟對我國經濟的負面沖擊。

在中央處理器(CPU)領域,龍芯、飛騰等企業推出了多款基于自主架構或開源架構的產品,并在教育機構、互聯網企業等領域得到應用。

在存儲器領域,長江存儲成功量產64層3D NAND閃存,并開始供貨。而在模擬/混合信號領域,紫光展銳等企業也實現了部分產品線的自給自足。

此外,在汽車領域,中國芯片設計公司的產品已快速進入汽車電子市場,涌現出了兆易創新、國芯科技、比亞迪半導、四維圖新(杰發科技)、芯海科技、中穎電子、紫光國微、復旦微電等一批車規級MCU企業,并在過去一年內推出了多款新產品,覆蓋IGBT、MOSFET、Power IC、MCU到ADAS SoC等芯片領域。

從***類型來看,分立器件、邏輯芯片、Power IC和MCU等位居前列。而在下游應用中,通信市場、汽車電子市場對于芯片的需求量較大。

根據WSTS的數據,2022年全球半導體市場規模為5735億美元,比2021年增長了3.2%。中國仍然是最大的半導體市場,2022年中國大陸半導體市場略微下降1.1%,約為1857億美元。市場份額上,2022年中國大陸銷售占全球比重約為31.8%。

***起量的同時,海外廠商也感受到了壓力。比如在存儲領域,在國內企業的努力下,打破了被三星、美光等海外企業的壟斷的局面。

03

芯片進口升降的啟示

芯片進口下降雖然能體現我國面臨制裁遇到的困境,但是同時也能像國外某些人擔心的那樣“倒逼中國研發自己的芯片”。順逆差不是一味的好或者不好,進口的升降背后,有著我國發展芯片的啟示錄。

貿易依賴的非對稱關系

貿易依賴是指在國際貿易中一國對另一國的影響程度,是影響一國對外風險承受能力和產業安全發展的重要因素。當貿易相互依賴的影響程度處于非平衡分布時,貿易雙方由此形成非對稱性貿易依賴關系。美國作為半導體超強國家,他對中國的限制顯然把我們置于了不利關系上。

新加坡、美國和歐盟近年來芯片出口貿易對中國的貿易依賴程度不斷加大,日本、馬來西亞芯片出口貿易對中國的貿易依賴程度呈倒U型,近年來對中國市場的依賴度有所回升;菲律賓芯片出口對中國市場的貿易依賴程度趨于穩定且保持低水平。可見,中國逐漸成為日本、韓國、越南、馬來西亞、美國和歐盟等具有先進芯片制造技術或具備芯片生產線的國家和地區芯片出口的重要市場。

貿易依賴的非對稱關系對中國芯片進口貿易具有抑制作用,均衡的貿易依賴關系有利于國與國(地區)芯片貿易產生“雙贏”或“多贏”。但是,由貿易相互依賴的非對稱關系決定的相對權力優勢對中國芯片進口貿易具有一定的促進作用,與貿易相互依賴非對稱關系的影響效果相反。在貿易相互依賴的非對稱關系中,中國對他國和地區芯片進口貿易依賴可在一定程度上弱化權力優勢對芯片進口的促進作用,中國相對權力優勢可有效對沖由貿易摩擦帶來的不利影響。當貿易依賴、權力優勢和貿易摩擦相互疊加時,中國對他國和地區的芯片進口貿易依賴會弱化權力優勢對貿易摩擦的對沖作用,即當中國對他國和地區芯片進口貿易依賴越大時,權力優勢對貿易摩擦的對沖作用越弱,從而貿易相互依賴的非對稱關系對中國芯片進口的不利影響進一步凸顯。

供應鏈風險

當提升***與進口芯片的替代彈性時,芯片封鎖對我國經濟的負面影響會大幅降低,這表明增強***替代能力是我國應對美國芯片封鎖的重要途徑。

魏少軍教授曾經分析過這件事:2017年,美國特朗普政府上臺后開始打壓中興和華為等中國企業。2020年5月,美國對華為量身定制了出口管制“外國直接產品規則”(FDPR),并給予120天的寬限期。這引發了華為的超量訂貨和臺積電等供應商的集中供貨。華為作為一家世界級規模的企業,其芯片年采購量超過100億美元。在FDPR的壓迫下,供應商不得不打亂原有生產安排,以便趕在美國政府規定的期限內向華為交貨。這么大量的訂單和交貨時限要求,對全球半導體制造產生嚴重干擾。美國政府的真實目的是要借助缺芯事件重建一個沒有中國參與的全球半導體供應鏈,同時捎帶著遏制和打壓其他競爭對手。這一目的在美國政府的一系列后續操作中展露無遺。

審核編輯:劉清

-

處理器

+關注

關注

68文章

19409瀏覽量

231204 -

集成電路

+關注

關注

5392文章

11624瀏覽量

363200 -

gpu

+關注

關注

28文章

4777瀏覽量

129362 -

AI芯片

+關注

關注

17文章

1906瀏覽量

35219

原文標題:芯片進口額持續下降的背后

文章出處:【微信號:ICViews,微信公眾號:半導體產業縱橫】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

請問ADS1258芯片如何停止持續轉換?

中國汽車進口量持續下滑

進口芯片無人機反制槍設備:守護低空安全的科技利器

LG電子銷售額連續四個季度增長,營業利潤同比下降

9月韓國ICT產品出口額躍升至224億美元,芯片智能手機出口大增助力

引腳封裝HotRod和FC-SOT上倒裝芯片的降額和壽命計算

長電科技持續推動行業可持續發展

業績下滑!Microchip銷售額僅12.4億

深圳集成電路進口額穩健增長,前五月增幅達21.1%

芯片進口額持續下降的背后

芯片進口額持續下降的背后

評論