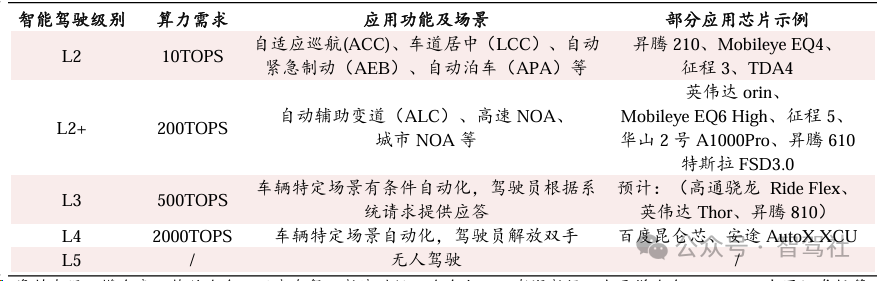

汽車智能駕駛功能持續(xù)高速滲透,帶來智能駕駛域控制器市場空間快速增長。智駕域控制器是智能駕駛決策環(huán)節(jié)的重要零部件,主要功能為處理感知 信息、進行規(guī)劃決策等。其核心部件主要為計算芯片,英偉達、地平線等芯片廠商市場地位突出。隨著消費者對智能駕駛功能需求的不斷提升,基礎L2 功能成本下探,中低算力方案搭載率快速增長;頭部廠商智駕水平持續(xù)提升, 城市NOA覆蓋范圍擴大,高算力域控產(chǎn)品需求同樣旺盛。BEV+Transformer 的廣泛應用也使得智駕域控的算力提升和結(jié)構(gòu)變化。 ? 智能駕駛功能滲透率快速提升。智能駕駛功能滲透率仍處于較低位置, 提升空間較大。

隨著技術快速成熟、產(chǎn)品價格逐漸下降及用戶智能化體 驗需求的不斷提升,智能駕駛功能正逐漸從豪華車向中低端車型發(fā)展, 滲透率快速提升。智駕功能的性能和搭載率的提升將帶動智駕域控制器 的需求快速增長。智能駕駛域控制器為整車計算中心。智駕域控制器主要包括計算芯片、 Safety MCU、存儲芯片及其他無源器件等。其中計算芯片主要用來進行 攝像頭圖像處理、運行深度學習算法、輸出識別結(jié)果、進行傳感器融合 和軌跡預測等功能,是決定智駕域控性能的核心部件。智能駕駛芯片具有較高的技術壁壘,現(xiàn)階段市場高端芯片以英偉達、華為為主,中低端 芯片廠商較多,主要包括地平線、Mobileye、TI、黑芝麻智能等。

各主要芯片廠商積極拓寬產(chǎn)品矩陣,國產(chǎn)芯片市占率持續(xù)提升。與主要芯片廠 商建立穩(wěn)定的合作開發(fā)關系的智駕域控供應商有望受益。 ? 芯片開發(fā)和生產(chǎn)制造能力仍為核心競爭力。隨著BEV+Transformer 的應用,智駕功能對車端算力要求更高,加上城市NOA及后續(xù)L3功能的搭載,高算力芯片仍為頭部主機廠中高端車型首選方案。智駕域控仍以國內(nèi)Tier 1 廠商為主,雖然頭部主機廠自研域控意愿較強,但受限于相關研 發(fā)積累、資金限制及自身銷量等問題,自研難度大、成本高,不一定有足夠的銷量來攤薄前期研發(fā)成本。目前L2及以上智駕域控以國內(nèi)廠商為主,產(chǎn)品布局全面、芯片開發(fā)設計實力強、量產(chǎn)制造能力豐富、出貨量較大的供應商具備一定競爭優(yōu)勢。 ?

L2 級智能駕駛功能滲透率快速提升

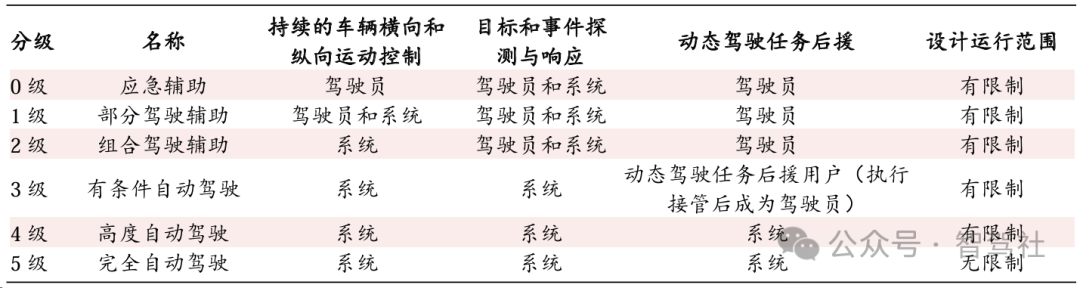

? L2 級智能駕駛功能滲透率快速提升 2021 年8月,工信部提出《汽車駕駛自動化分級》推薦性國家標準。《標準》按“是否存在設計運 行范圍限制”等六要素對駕駛自動化等級進行劃分。其中L2級自動駕駛關鍵配置有ACC自適應巡 航、AEB主動剎車、LKA車道保持等,實現(xiàn)一定程度上的車輛主動控制。L3級自動化系統(tǒng)應該具備在其設計運行條件下持續(xù)地執(zhí)行全部動態(tài)駕駛?cè)蝿盏哪芰ΑS捎贚2至L3的跨度過大,經(jīng)歷時間較長,業(yè)內(nèi)為區(qū)分不同系統(tǒng)的智能化程度,額外劃分出L2+級別,主要包括NOA等功能,可實現(xiàn)高主動的輔助駕駛功能,但仍需駕駛員監(jiān)督。 ?

國標駕駛自動化等級與劃分要素的關系 ?

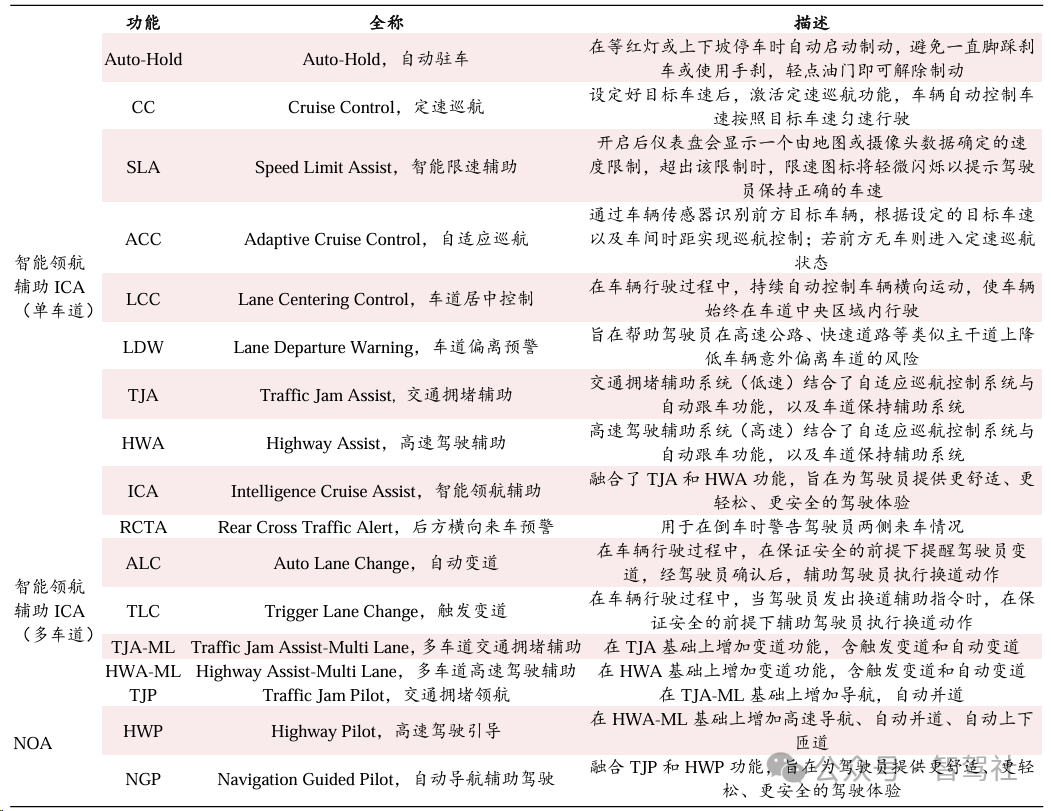

從功能上看,智能駕駛功能經(jīng)歷從單車道向多車道再向 NOA 發(fā)展的過程

早期輔助駕駛功能集中 在單車道里,以車輛前后的控制為主,重點實現(xiàn)跟車不碰撞、駕駛不偏移等效果,主要功能包括ACC (自適應巡航)、LCC(車道居中控制)、TJA(交通擁堵輔助)、CCS(定速巡航)、AH(自動 駐車)等。隨著技術的不斷推進,輔助駕駛逐漸開始涉及多車道場景,由系統(tǒng)可以控制車輛進行變 道,主要功能包括 ALC(智能輔助變道)、TJA-ML(多車道交通擁堵輔助)、HWA-ML(多車道 高速駕駛輔助)。近年各企業(yè)向點對點控制推進,在選定目的地即可交由輔助駕駛功能進行控制, 主要為高速NOA及城市NOA功能。 ?

? 智能駕駛功能滲透率仍處于較低位置,提升空間較大

? 隨著技術逐步走向成熟、產(chǎn)品價格逐漸下降 及用戶智能化體驗需求的不斷提升,智能駕駛功能正逐漸從豪華車向中低端車型發(fā)展,滲透率快速 提升。據(jù)高工智能汽車數(shù)據(jù)顯示,2023 年 1-6 月中國市場(不含進出口)乘用前裝標配 L2(含 L2+)輔助駕駛功能車型銷售324.4萬輛,同比增長37.7%,增速維持較高水平。前裝標配搭載率為 34.9%,同比提升約8pct。其中,新能源汽車前裝標配搭載L2(含L2+)交付新車147.1萬輛,同比 增長75.6%,前裝標配搭載率為50.4%,同比提升約10pct。智駕功能性能和搭載率的提升將帶動智 駕域控制器的增長。擁有智能駕駛功能的車型中以域控架構(gòu)為主,域控制器作為車端處理感知信息、 進行決策規(guī)劃的重要零部件,用量有望隨著智駕功能滲透率的提升而增長。 ? NOA功能逐步落地,成為智能化重要發(fā)力方向。

自動輔助導航駕駛(NOA,Navigate on Autopilot) 主要分為高速NOA和城市NOA兩類,在基礎L2輔助駕駛功能的基礎上,通過與地圖導航等功能結(jié)合,實現(xiàn)點到點的輔助駕駛功能。據(jù)高工智能汽車數(shù)據(jù),2023年1~7月前裝標配NOA車型交付量26.3 萬輛,同比增長120.4%。高速NOA為當前主機廠智駕推進目標之一。高速NOA場景相對簡單,路況、標志和標記的圖像相 對標準,相比城市NOA場景更為簡單,推出進度相對更早。早期高速NOA融合高精地圖,在部分高速公路或高架等封閉路段行駛時,可以讓車輛實現(xiàn)自動變道、自動進入和駛出匝道口的技術功能。但上下匝道需要高精地圖和高精定位模塊,成本較高。

隨著車企成本壓力增加,高速NOA或?qū)⑾蚝喕娣桨赴l(fā)展,即舍棄上下匝道功能,僅在目標匝道前進行接管提醒,避免錯過匝道等問題發(fā)生。城市NOA加速落地,覆蓋主要行車使用場景,為用戶提供從高速到城市的全場景可持續(xù)的自動駕駛功能。早期城市NOA功能普遍使用高精地圖,提供更精確的定位服務,但高精地圖采集成本高、覆蓋率較低、更新慢,難以滿足城市NOA快速大規(guī)模的上車需求。隨著車端算力及傳感器功能迭代升級,單車感知水平不斷提升,大部分廠商通過“輕地圖”+單車感知方案,即僅在匝道口等導航地圖難以精確處理的部分做數(shù)據(jù)強化,實現(xiàn)NOA功能。 ? ?

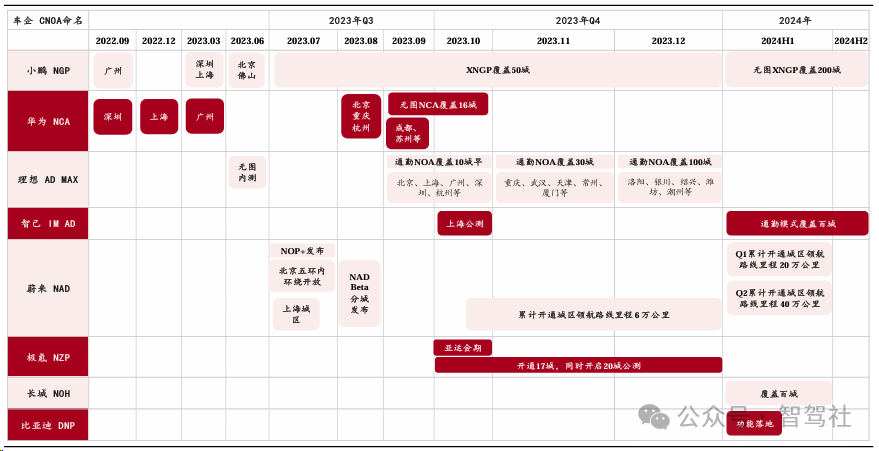

? 城市NOA功能快速鋪開,應用城市逐漸普及

隨著大量車企向BEV+Transformer 的視覺感知路線轉(zhuǎn)換,逐步降低對地圖的依賴,城市NOA功能具備了泛化推廣的能力。根據(jù)相關公司規(guī)劃,華為拓展速度領先,預計在2023年年底前實現(xiàn)全國覆蓋;其余企業(yè)覆蓋城市也迅速擴張,小鵬宣布到2023 年底擴增至50 城,2024 年擴增至 200 城,力爭做到城區(qū)領航輔助駕駛「全國都能用」;理想計劃在 2023 年底推送至 100 個城市。蔚來另辟蹊徑,按通勤道路開通,計劃2023年Q4開通城區(qū)領航路線里程 6 萬公里;2024年Q2開通40萬公里。 ?

部分廠商城市NOA進度 ?

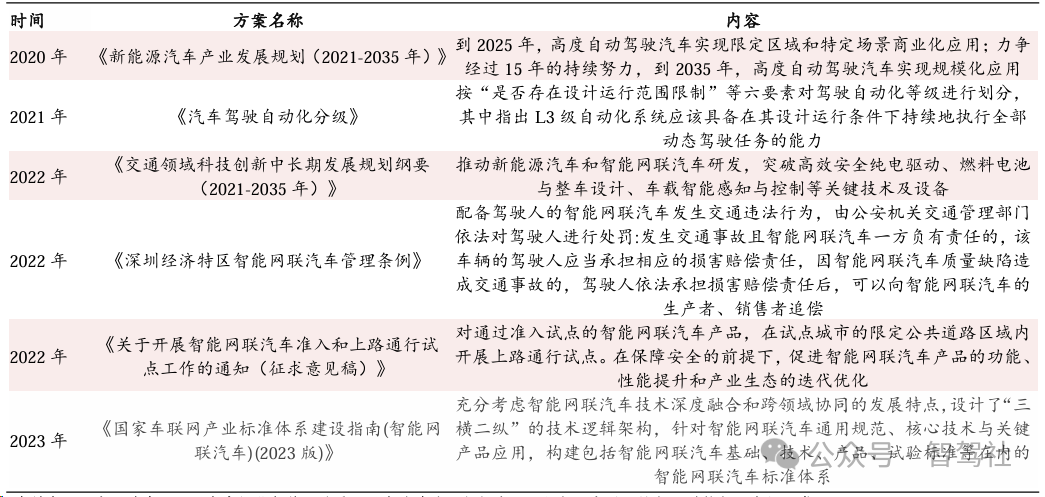

自動駕駛標準逐步落地,L3合規(guī)加速推進

2022年8月,深圳市正式施行《深圳經(jīng)濟特區(qū)智能網(wǎng) 聯(lián)汽車管理條例》,對智能網(wǎng)聯(lián)汽車定義、測試及示范應用條件、權(quán)責歸屬等問題進行了詳細定義, 是全國首個對L3及以上自動駕駛權(quán)責、定義等重要議題進行詳細劃分的官方管理文件。2022 年11月,工信部發(fā)布《關于開展智能網(wǎng)聯(lián)汽車準入和上路通行試點工作的通知(征求意見稿)》, 對智能汽車生產(chǎn)企業(yè)和產(chǎn)品以及試點上路通行做出了詳細要求。2023年7月,工信部、國家標準委聯(lián)合發(fā)布《國家車聯(lián)網(wǎng)產(chǎn)業(yè)標準體系建設指南(智能網(wǎng)聯(lián)汽車)(2023 版)》,提出第一階段到 2025 年,系統(tǒng)形成能夠支撐組合駕駛輔助和自動駕駛通用功能的智能網(wǎng)聯(lián)汽車標準體系;到2030年,全面形成能夠支撐實現(xiàn)單車智能和網(wǎng)聯(lián)賦能協(xié)同發(fā)展的智能網(wǎng)聯(lián)汽車標 準體系。隨著國內(nèi)自動駕駛標準體系和管理政策逐步細化落實,國內(nèi)相關產(chǎn)業(yè)有望快速發(fā)展。 ?

2020 年-2023 年中國自動駕駛主要政策整理 ?

汽車消費升級趨勢持續(xù),智能化需求不斷增加

據(jù)乘聯(lián)會數(shù)據(jù)顯示,2023年前三季度 30萬元以上 車型銷量占比大幅提升,10萬元以下車型銷量減少。據(jù)高工智能汽車數(shù)據(jù)顯示,23H1標配搭載L2 (含L2+)交付新車均價為26.6萬元,相比2022年末提升1.5萬元。智能駕駛功能在高端車型的滲透率逐漸提升。隨著消費者消費能力的提高以及消費觀念的轉(zhuǎn)變,消費者不再將汽車局限于簡單的 出行工具,而是將其作為追求生活品質(zhì)的載體之一,越來越重視汽車的用戶體驗及享受度的提升, 更加追求汽車的娛樂性、互動性、舒適性及安全性等功能,從而使得消費者對智能汽車的關注度日 益提高,加快汽車智能化發(fā)展的進程,使得智能汽車滲透率穩(wěn)步提升,同時對汽車各類功能的豐富度提出了更高的要求。 ? 政策、需求和供給三方面推動,汽車智能化水平快速提升。

隨著新一代消費者比例逐步增加,智能 座艙、智能駕駛等個性化功能的需求越來越凸顯。且越來越多的廠商開始重視用戶體驗,從車身設計、智能化服務、自動駕駛功能等多角度提升用戶駕乘感受。同時,車輛本身也已經(jīng)從代步交通工具向智能移動空間轉(zhuǎn)變,車輛數(shù)字化轉(zhuǎn)型已成行業(yè)共識。隨著用戶智能化體驗需求的不斷提升、政策的持續(xù)推進、行業(yè)的高度重視,汽車智能網(wǎng)聯(lián)技術發(fā)展迅速。? ?

NOA功能預計有望快速滲透

? 目前NOA處于高速發(fā)展階段,隨著軟件算法逐步升級技術逐漸成熟、 感知方案向重視覺感知路線轉(zhuǎn)換成本降低,NOA功能具有向低價格帶車型拓展、應用場景不斷豐富等特點。根據(jù)高工智能汽車研究院監(jiān)測數(shù)據(jù)顯示,從當前搭載NOA功能車輛價位來看,標配NOA 領航功能的車型大部分集中在30萬以上價格區(qū)間,而小鵬P5、吉利博越L、寶駿云朵靈犀版等20萬以下的車型也開始逐漸實現(xiàn)NOA的搭載。我們預計NOA未來將逐漸成為中高端車型標配,同時擴大搭載范圍,下探到10~15萬左右的車型。我們預計明年10萬以上車型將可以選配高速NOA;20萬以上車型將會標配高速NOA,選配城市NOA;30萬以上車型將會實現(xiàn)城市NOA普及。 ? ? ?

特斯拉堅定擁抱重視覺感知方案

2018年,特斯拉視覺感知路線通過2D 圖像+ CNN卷積神經(jīng)網(wǎng)絡 路線實現(xiàn)智能駕駛功能,對于圖像的標注主要依靠人工標注,于2019年采用一部分自動標注來提升標注效率。該階段聚焦在2D圖像處理,將圖像處理完后拼接成single trip,實現(xiàn)時間的多幀融合。該方式對圖像的處理屬于規(guī)則算法,通過IPM將2D圖像坐標進行計算,轉(zhuǎn)換到3D空間中。但2D圖像處理在處理三維世界中的感知問題仍會有較大問題,如路面不平、車輛顛簸等問題都會影響到 轉(zhuǎn)換的準確度。2020年特斯拉轉(zhuǎn)向BEV方案,并將CNN神經(jīng)網(wǎng)絡轉(zhuǎn)向Transformer。先在BEV空 間層中初始化特征,再通過多層Transformer 和 2D 圖像特征進行交互融合,得到BEV特征,避免了視覺融合時導致的誤差問題。BEV方案2020年重點關注路網(wǎng)的感知,2021年拓展到整個空間, 進行數(shù)據(jù)重建。 ?

? 國內(nèi)廠商向重視覺路線轉(zhuǎn)變

國內(nèi)廠商早期以融合路線為主,通過高精地圖+毫米波雷達+激光雷達的多傳感器方案進行感知,對于靜態(tài)障礙物(如路網(wǎng)、井蓋等)的感知主要依賴高精地圖和激光雷 達,視覺主要用于動態(tài)障礙物(如車輛等)的識別。目前為了節(jié)省成本、增強自動駕駛功能泛用性, 頭部企業(yè)向BEV+Transformer 的重視覺方案轉(zhuǎn)型。 ? ?

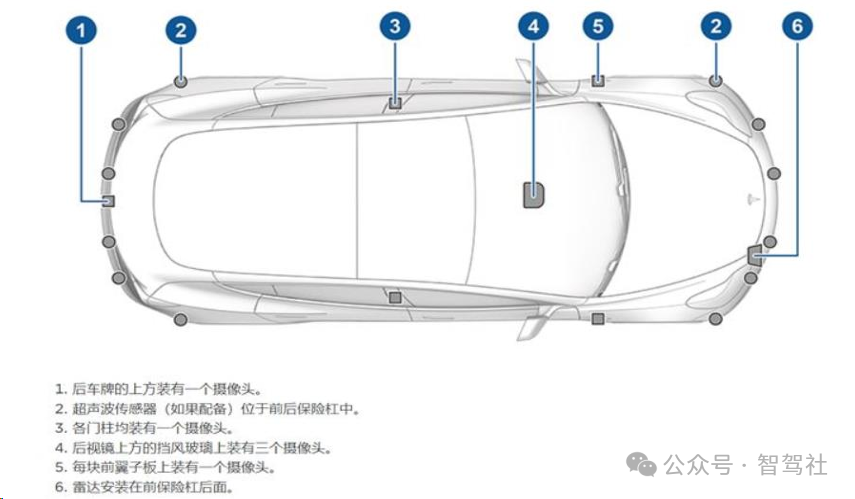

? BEV+Transformer 的廣泛認可導致智駕域控結(jié)構(gòu)發(fā)生變化。智駕方案早期攝像頭以前視為主,四周 主要靠毫米波雷達實現(xiàn)環(huán)視覆蓋,較為廣泛的方案為5R(Radar)1V(Video)、3R1V、1R1V、2R1V、 5R3V,支持的攝像頭數(shù)量較少。同時路網(wǎng)信息主要依靠高精地圖提供,視覺傳感器以動態(tài)障礙物識別為主,靜態(tài)障礙物主要依靠激光雷達實現(xiàn)感知。但是BEV架構(gòu)下,需要至少6~8個攝像頭實現(xiàn)車身周邊感知(前后左右各一個,四角各一個),攝像頭接口需求增加。同時由于取消高精地圖,部分定位模塊可以減少或簡化。由于大模型搭載,低算力芯片性能難以支持端側(cè)部署,對芯片算力有了更高的要求。域控芯片需要調(diào)整以適應Transformer模型。早期AI芯片主要會考慮對 CNN、Pooling 等的優(yōu)化。但是 Transformer 的神經(jīng)網(wǎng)絡與原先差別較大,需要不同的算子進行支持。如果芯片不支持 Transformer 算子,會導致在GPU上訓練時候用Transformer訓練,但是部署在車端時候需要進行算 子轉(zhuǎn)化,帶來一定的困難,導致最終在端側(cè)并不是BEV+ Transformer,而且近似CNN的替代算法。目前頭部芯片廠商如地平線、英偉達等已經(jīng)實現(xiàn)對 Transformer 算子的支持,后續(xù)部分廠商需要將 BEV+ Transformer 下放到端側(cè)。 ?

特斯拉Model 3傳感器配置

? 感知方面,感知重心向視覺傳感器轉(zhuǎn)移。智駕系統(tǒng)向BEV+Transformer轉(zhuǎn)型后,低成本的視覺傳感器更為重要,為保證數(shù)據(jù)獲取的精確度和完整度,攝像頭的像素和數(shù)量也不斷增加,800 萬像素攝像頭使用量逐漸提升,攝像頭數(shù)量也向單車 10個以上發(fā)展。毫米波雷達和激光雷達短期內(nèi)仍難以替代。由于國內(nèi)使用Nerf進行多幀重建仍有待提升,故需要激光雷達或4D毫米波雷達獲取路網(wǎng)數(shù)據(jù),進行車道線識別。此外,由于純視覺系統(tǒng)對于暗光環(huán)境和非標準物體等場景的識別準確問題仍無法完全解決,通常需要4D毫米波雷達進行靜態(tài)障礙物識別。我們預計攝像頭和4D毫米波需求有望增長。 ? ? ?

相比基礎的L2功能,NOA功能對精度的要求更高,需要更精確的感知,對計算量的要求也更高

雖然BEV感知在低算力(如8Tops)芯片上可以運行,但是一方面感知精度相比于中高算力芯片要 低。另一方面算法方案上的選擇也會有一些差別。高算力平臺大都基于Transformer的carrier-based 方案;在低算力平臺,更多是類似BEV Depth、BEV Det這種2D轉(zhuǎn)3D的方式去實現(xiàn)。而且對于無 圖或輕圖的NOA功能,由于缺少已知的地圖信息,域控需要處理更多的感知數(shù)據(jù),對域控制器的算 力要求更高。隨著智駕功能的發(fā)展,高算力芯片仍為頭部主機廠中高端車型首選方案。智能駕駛域控硬件的核心 是其芯片的運算能力。

隨著各個廠商向重視覺感知的大模型技術路線轉(zhuǎn)型,高級別智駕對車端算力 的要求越來越高,需要性能更強的芯片支撐。相比城市 NOA,L3 級智能駕駛對算力的需求更甚, 當前已量產(chǎn)芯片較難滿足L3級智駕需求,芯片向更高算力發(fā)展的進程仍在持續(xù)。車企也需采用足夠 強力的芯片進行算力 預埋,以支撐日后有效升級。針對未來L3級智能駕駛,主機廠需要進行冗 余設計,以保證系統(tǒng)安全。較為簡單的設計是放置兩個域控制器/增設備份芯片,智駕芯片需求量后 續(xù)有望提升。 ?

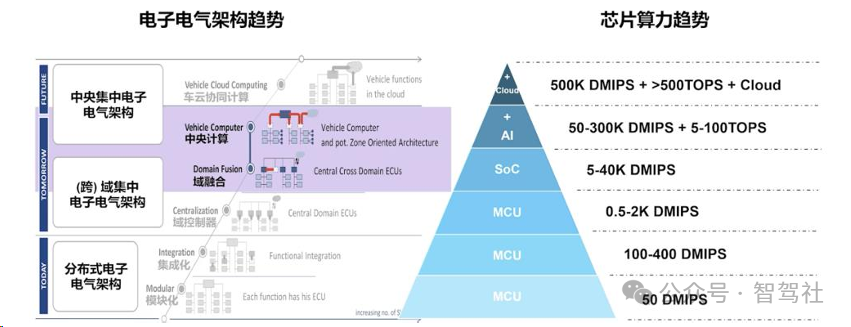

? 整車E/E 架構(gòu)快速演進

? E/E架構(gòu)的四個階段分別是分布式架構(gòu)階段、域集中架構(gòu)階段、準中央計 算架構(gòu)階段及中央計算架構(gòu)階段。主機廠正加快推進電子電氣架構(gòu)的演進,域集中架構(gòu)階段包括大 眾 E3 架構(gòu)、長城 GEEP3.0 架構(gòu)等。中央計算平臺+區(qū)域控制器的準中央計算架構(gòu)階段包括特斯拉 Model3、長城GEEP 4.0架構(gòu)等。汽車E/E架構(gòu)最終演進的方向是中央計算架構(gòu)階段,將功能邏輯均 集中到1個中央控制器,如長城計劃于2024年推出中央計算架構(gòu)GEEP 5.0,將實現(xiàn)全車只有一個 大腦,完全形成智能機器人,長安也計劃于2025年完成中央域架構(gòu)的開發(fā)。 ?

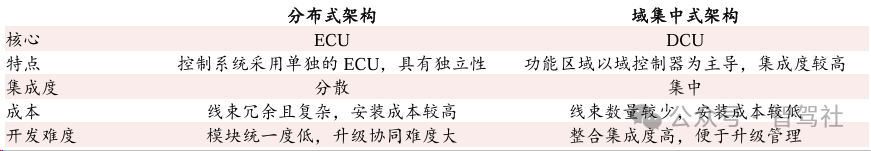

汽車電子電氣架構(gòu)演進方向 ? 分布式ECU架構(gòu)各系統(tǒng)獨立,系統(tǒng)復雜協(xié)同性差。分布式架構(gòu)ECU為核心,多個ECU通過CAN 和LIN總線連接在一起,進行數(shù)據(jù)采集與交換,并通過執(zhí)行器來操控汽車。在傳統(tǒng)的分布式電子電 氣架構(gòu)中,每個控制系統(tǒng)都采用單獨的 ECU,彼此之間均保持相對獨立性,功能增加需要 ECU和 傳感器數(shù)量的疊加。隨著汽車智能化的發(fā)展趨勢,功能越來越豐富和多樣,導致單車的ECU數(shù)量激 增,安裝成本也隨之提高。同時不同ECU來自不同的供應商,每個產(chǎn)品的語言和編程風格各異,因 此功能的增加會導致大量的、不兼容的、風格各異的產(chǎn)品模塊存在,難以進行統(tǒng)一的維護和升級, 協(xié)同困難巨大,無法滿足汽車智能化革新的趨勢和需求。 ?

DCU成為新的電子電氣架構(gòu)的核心

DCU(域控制器)將功能相似且分離的ECU功能集成整合起 來,解決了分布式E/E架構(gòu)存在的諸多問題。根據(jù)博世汽車電子部件功能分類,將整車劃分為動力 域、底盤域、座艙域、自動駕駛域、車身域五個域,每個域的系統(tǒng)架構(gòu)由域控制器為主導搭建,利 用處理能力和算力更強的中央計算機相對集中地控制每個域,以取代分布式電子電氣架構(gòu)。 ?

域控架構(gòu)高度集成,有明顯的成本和設計優(yōu)勢

1)線束數(shù)量顯著減少,節(jié)約安裝成本。DCU 通過 集成化的域控化管理,各個功能模塊以區(qū)域內(nèi)的域控制器為主導,減少了ECU的數(shù)量,從而降低了 線束的數(shù)量及重量,節(jié)省安裝成本。2)整合集成度高,便于協(xié)同管理。各功能模塊ECU軟件通常 由其硬件供應商開發(fā),導致系統(tǒng)之間相互獨立,難以協(xié)調(diào)。DCU統(tǒng)一了軟件開發(fā)和管理,加之數(shù)據(jù) 交互的接口標準化,降低了開發(fā)和制造成本。3)計算能力較高,便于OTA升級。模塊越少、系統(tǒng) 越統(tǒng)一越容易實現(xiàn)整車OTA,域控制器更為集中的EEA架構(gòu)將車內(nèi)各個分散的ECU部件的控制功 能集成在一個DCU中,僅對DCU進行控制功能進行更新升級完成OTA,同時規(guī)避了各ECU的不 同傳輸協(xié)議和兼容性風險,減少了每個ECU進行安全性確認防篡改的工作量。 ?

? 智能駕駛域控制器是汽車智能化發(fā)展的重要環(huán)節(jié)

? 智能駕駛域是E/E架構(gòu)的重要組成部分。智能駕駛域是汽車智能功能的實現(xiàn)基石,智能駕駛域控制 器是智駕系統(tǒng)決策的中心。高級別的自動駕駛需處理來自攝像頭、毫米波雷達、激光雷達、慣導等 的多種感知數(shù)據(jù),需在短時間內(nèi)完成整個運算和決策等,是推動L3及以上更高等級自動駕駛的核心 部件。 ?

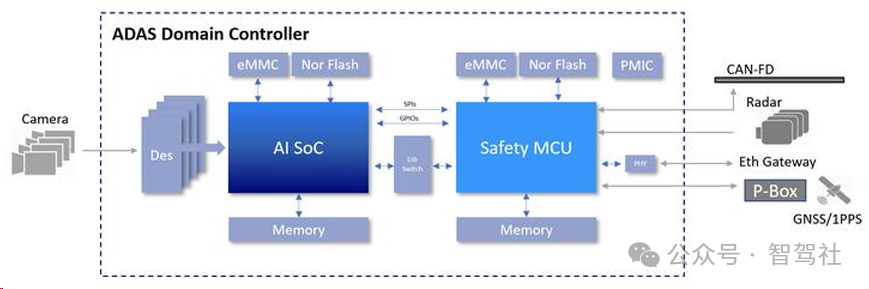

智能駕駛域控制器架構(gòu) ?

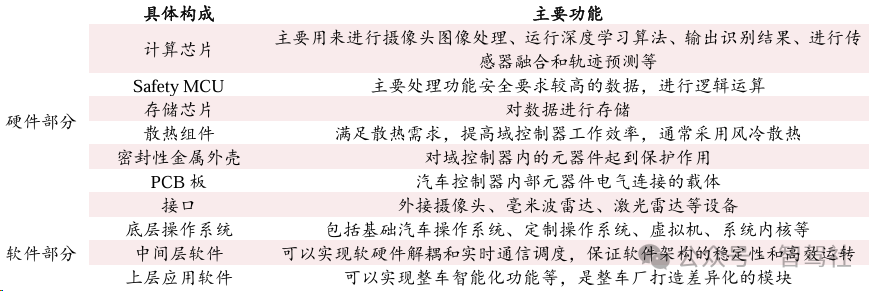

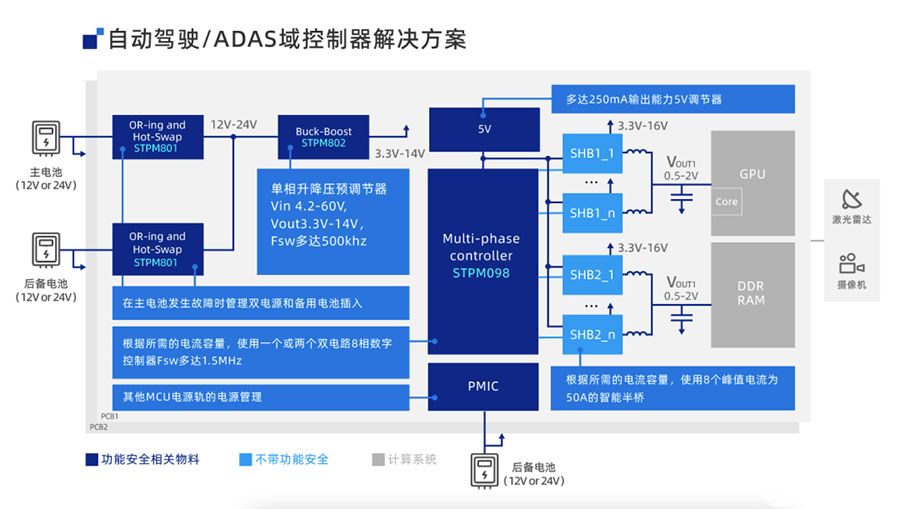

智能駕駛域控制器結(jié)構(gòu)相對復雜,核心在于計算芯片

硬件主要包括:1)計算芯片:主要用來進行 攝像頭圖像處理、運行深度學習算法、輸出識別結(jié)果、進行傳感器融合和軌跡預測等功能。2)Safety MCU:主要處理功能安全要求較高的數(shù)據(jù),進行邏輯運算,包括處理雷達等對外接口數(shù)據(jù)、車輛規(guī) 控、通信等。3)存儲芯片:對數(shù)據(jù)進行存儲,包括eMMC、Nor Flash、Memory芯片等。4)其他:電阻電容等無源器件、散熱組件、密封性金屬外殼、PCB板、接口、網(wǎng)關、電源管理芯片等。軟件 部分主要包括底層操作系統(tǒng)、中間層軟件及上層應用軟件。域控制器的硬件部分與ECU相似,最大 的區(qū)別在于域控制器的芯片算力更高、可以軟硬解耦等,其多功能模塊的實現(xiàn)主要依賴于主控芯片 以及軟件部分的高度結(jié)合。 ?

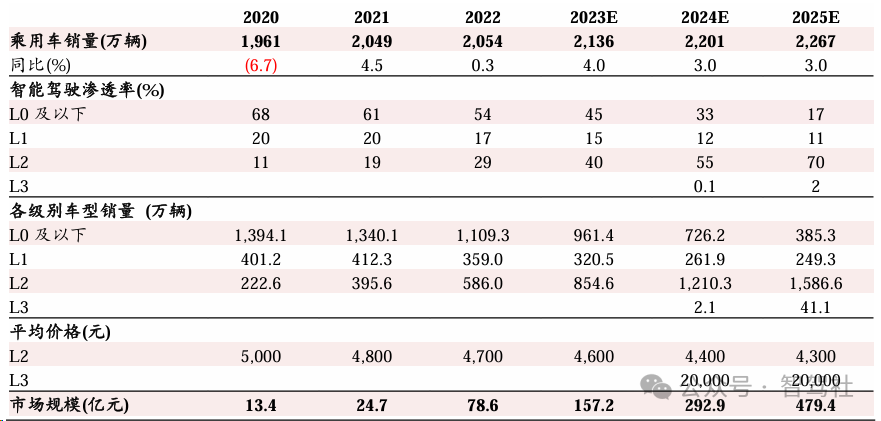

域控制器構(gòu)成:硬件+軟件 ? 預計2025年自動駕駛域控制器市場規(guī)模達479.4億元。我們預計智能駕駛域控制器價格將持續(xù)下降, 市場滲透率有望快速增長。1)隨著智能駕駛的不斷發(fā)展,智能駕駛域控制器有望高速滲透。2)目 前各個主機廠降本意愿較強,單芯片行泊一體方案受到各主機廠青睞。低成本方案如(單TDA 4/ J3 芯片)實現(xiàn)基礎L2功能的方案預計有較大市場空間。經(jīng)我們測算,2025年中國乘用車市場自動駕駛 域控制器市場將達到479.4億元,2021-2025年復合增速達109.9%。 ?

中國乘用車自動駕駛域控制器市場規(guī)模預測 ?

計算芯片是智駕域控的核心部件

? 計算芯片直接決定域控性能。智駕域控制器主要承擔汽車計算功能,其負責運算的模塊主要是AI 芯片,故域控產(chǎn)品所使用的AI芯片的性能和數(shù)量直接決定其計算能力,目前CPU、GPU、DSP等 傳統(tǒng)設計芯片仍是智駕域控選用芯片的主流,與此同時針對應用場景定制化或半定制化的FPGA、 ASIC等方案也在逐步發(fā)展。由于域控硬件需要算法的支撐調(diào)用,域控廠商與芯片廠商的合作開發(fā)、 生態(tài)共建同樣重要。其好處在于與主流芯片廠合作緊密的域控廠商可以率先拿到先進芯片樣品進行 開發(fā),在上下游協(xié)同和產(chǎn)品性能上具有先發(fā)優(yōu)勢;同時對原有主流芯片的開發(fā)經(jīng)驗有代際傳承,更 有利于新品開發(fā)。

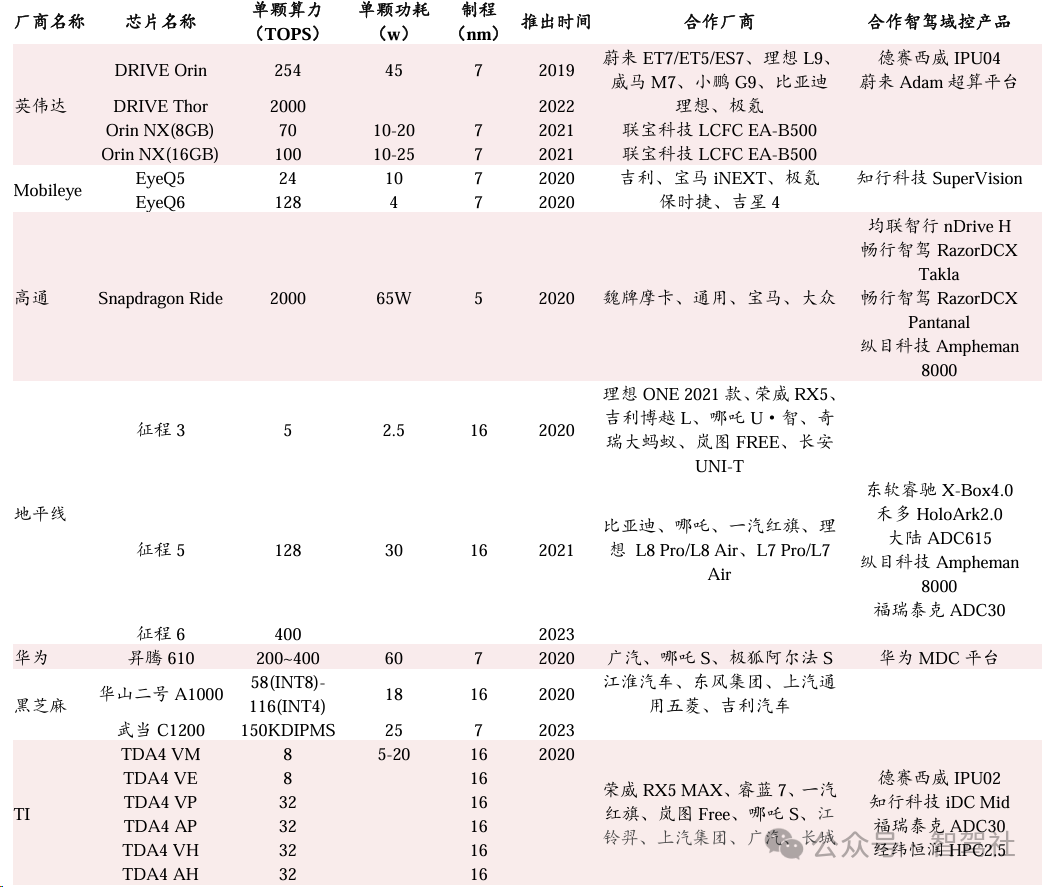

? 智能駕駛芯片壁壘較高,芯片廠商較為集中。智能駕駛芯片具有較高的技術壁壘,現(xiàn)階段市場高端 芯片以英偉達、華為為主,中低端芯片廠商較多,主要包括Mobileye、TI、地平線、黑芝麻智能等。部分廠商也積極拓展產(chǎn)品矩陣,高通依托早期在座艙芯片積累的優(yōu)勢地位,推出智駕芯片拓展市場;英偉達推出Orin-N,算力70Tops,滿足中低算力方案需求。芯片國產(chǎn)替代的趨勢也愈加明顯,地平 線等國產(chǎn)芯片廠商市占率不斷提升。根據(jù)高工智能汽車《2022年度中國市場乘用車標配L2+NOA功 能智駕域控制器芯片方案市場份額榜單》,地平線市場份額排名第一,占比達49.05%,英偉達市場 份額排名第二,占比達45.89%,二者占比總和高達95%,德州儀器、Mobileye、華為市場份額分別 位列三、四、五,占比分別為2.69%、1.97%、0.41%。 ?

部分國內(nèi)外芯片廠商 ?

英偉達依托積累多年的圖形計算處理能力、GPU計算經(jīng)驗,布局智能駕駛芯片

英偉達是全球最大的智能計算平臺型公司,早期專注 PC 圖形計算,后重點布局AI 領域,并在獨立顯卡、GPU等領域卓有成就。公司2006 年開發(fā)了基于 GPU 的「CUDA」平臺,實現(xiàn)使用GPU進行通用計算功能。公司2015年進軍車載計算SOC,主要提供計算芯片和相關開發(fā)工具。英偉達產(chǎn)品定位偏高端,性能表現(xiàn)出色,其推出的Orin芯片仍是目前已量產(chǎn)的最高性能的智能駕駛芯片。 ?

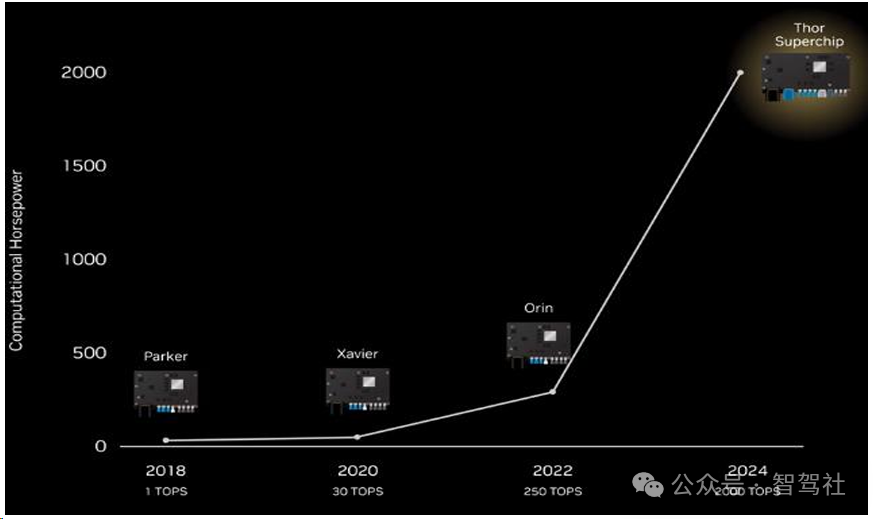

英偉達汽車芯片算力 ?

芯片方面,英偉達于2016年發(fā)布首款高級智能駕駛芯片Xavier,并于2020年實現(xiàn)量產(chǎn)

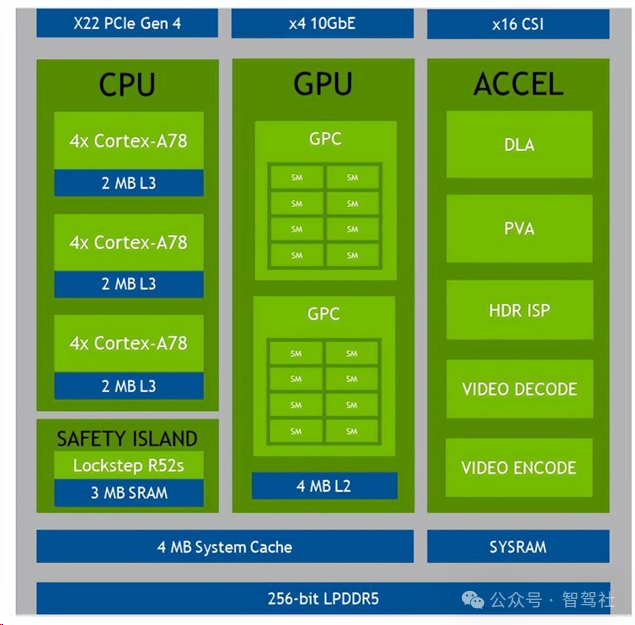

? 使用CPU (8核ARM 64架構(gòu))+GPU(Volta架構(gòu))+ASIC的混合技術路線,基于臺積電12nm工藝,最高 算力達30Tops。Xavier 用于德賽西威IPU03域控制器上,搭載于小鵬P5、P7等車型。英偉達2019年發(fā)布Orin芯片,于2022年量產(chǎn),目前仍為已量產(chǎn)的算力最高的智能駕駛芯片。Orin 采用7nm工藝,集成170億個晶體管,可提供每秒254TOPS,內(nèi)置第二代深度學習加速器DLA、 第二代視覺加速器PVA。出色的計算能力使得Orin目前仍為高級別智駕方案的首選芯片,蔚來Adam 超算平臺搭載四顆DRIVE Orin芯片,最高可實現(xiàn)1016TOPS算力,理想L9、小鵬G9等多款車型均 搭載Orin芯片。 ?

英偉達Orin芯片架構(gòu) ? Thor(雷神)芯片于2022 年發(fā)布,預計2025年量產(chǎn),算力高達2000TOPS,是Orin芯片算力的8 倍,主要通過CPU(Grace)、GPU(Ada Lovelace)和處理 Transformer 模型的引擎(Hopper)實 現(xiàn)算力提升。同時Thor可以滿足汽車多個場景的算力需求,包括智能駕駛、主動安全、智能座艙、 自動泊車、車載操作系統(tǒng)、信息娛樂等,預計可以實現(xiàn)座艙域和智駕域的融合域控制。 ?

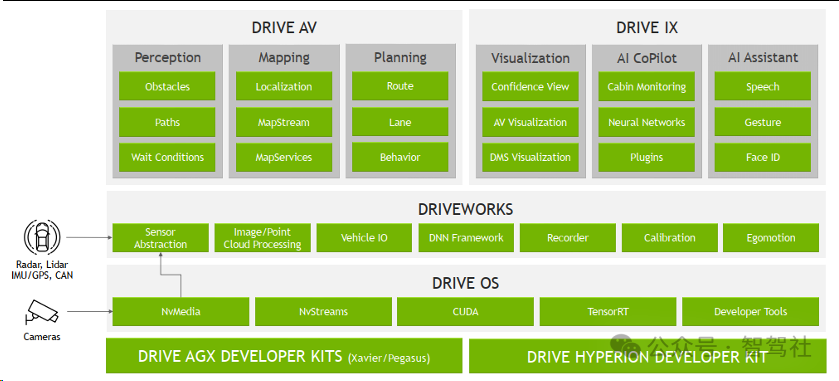

英偉達Thor芯片 ? ? 方面,英偉達提供DRIVE工具鏈和技術支持,助力芯片高效開發(fā)。Drive 工具鏈包含了開發(fā)工 具包Cuda、TensorRT 等各種各樣的算法庫、全套工具鏈的車載操作系統(tǒng)Drive OS;自動駕駛中間 件Drive Works;包含感知、定位、決策三部分的全套軟件棧Drive AV;主要進行可視化渲染、駕駛 員檢測、人機交互等功能的Drive IX。 ?

英偉達Drive工具鏈 ?

地平線國內(nèi)智能駕駛芯片領先供應商

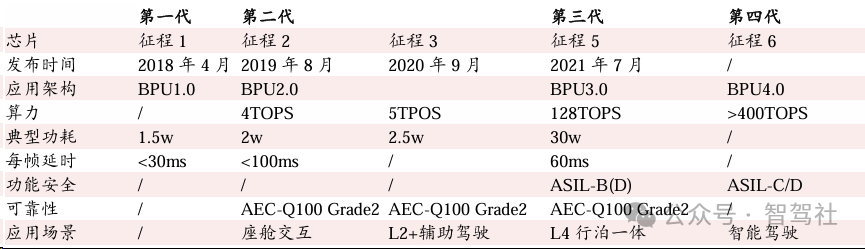

? 國際著名機器學習專家余凱博士于2015年7月創(chuàng)建;2017年12月,地平線即推出了首款 智能芯片征程1和旭日1;2019年8月,宣布量產(chǎn)中國首款車規(guī)級智能芯片征程2并于同年10月發(fā) 布新一代AIoT智能應用加速引擎旭日2;2020年9月,推出新一代高效能車載智能芯片征程3和全 新一代AIoT智能芯片旭日3;2021年7月,推出業(yè)界第一款集成自動駕駛和智能交互于一體的全場 景整車智能中央計算芯片征程5,單芯片算力達128TOPS。 ?

地平線征程系列芯片產(chǎn)品 ?

芯片產(chǎn)品布局廣泛,覆蓋低算力到高算力多款方案

地平線首款車規(guī)級芯片征程2于2019年8月量 產(chǎn),可提供超過4TOPS算力,實現(xiàn)基于征程2的單目前視解決方案。征程3芯片算力達5TOPS,是 目前仍在低算力平臺上廣泛使用的芯片之一。據(jù)不完全統(tǒng)計,自2020年9月發(fā)布以來,J3累計獲得 約10家主流車企、超過40款車型定點合作,先后搭載2021款理想ONE、奇瑞 瑞虎8 PRO、奇瑞 歐萌達OMODA 5、第三代榮威RX、哪吒U-II、哪吒GT、博越 L、深藍S7、深藍SL03等多款車 型。其中2021款理想ONE是全球首個搭載征程3芯片的量產(chǎn)車型,采用雙J3方案打造輔助駕駛功 能,并搭載J2的NPU計算平臺實現(xiàn)全車語音交互。2023年4月,地平線攜手大陸集團打造基于單 顆征程3芯片的800萬像素智能前視攝像頭一體機,可以支持1V1R(1個攝像頭1個雷達)、1V3R (1 個攝像頭3個雷達)、1VXR(1個攝像頭,多個雷達)等多種形態(tài)的產(chǎn)品,實現(xiàn)NOA導航輔 助駕駛功能并于深藍SL03實現(xiàn)首發(fā)量產(chǎn)。 ?

? ? 征程5是地平線第三代車規(guī)級產(chǎn)品,可提供單芯片128TOPS算力,并支持至多16路攝像頭、毫米 波雷達、激光雷達等多傳感器感知、融合、預測與規(guī)劃需求,支持如BEV等領先智能駕駛算法模型 的應用部署。基于單顆征程5芯片打造的行泊一體域控方案,能夠支持超越同級配置的高性能行泊 一體功能,同時開放上層應用的差異化開發(fā)和軟件OTA升級。目前,理想L8首發(fā)搭載了征程5芯 片,實現(xiàn)了高速NOA導航輔助、自動泊車、自動緊急制動等功能,同時征程L5也獲得了比亞迪、 上汽大眾、一汽紅旗、長安汽車等車企定點,并搭載于理想L系列在售Pro、Air所有車型。 ?

征程3芯片性能 ? 軟硬件協(xié)同布局,感知算法布局深入。地平線早在2021年發(fā)布新一代征程5車載智能芯片之時,就 推出了基于征程5的純視覺BEV感知原型方案;2023年6月,在計算機視覺領域頂級會議CVPR 上提出“感知決策一體化”的自動駕駛通用大模型UniAD,建立了以全局任務為目標的自動駕駛大模 型架構(gòu),將檢測、跟蹤、建圖、軌跡預測、占據(jù)柵格預測以及規(guī)劃,整合到一個基于 Transformer 的端到端網(wǎng)絡框架下,并將各項任務通過token的形式在特征層面按照感知-預測-決策的流程進行深 度融合,實現(xiàn)了自動駕駛系統(tǒng)算法性能的全面提升。 ? ? ? ?

地平線為合作伙伴提供硬件參考設計及算法、基礎中間件、工具鏈、開發(fā)平臺等配套產(chǎn)品,助力芯片的開發(fā)應用

天工開物 AI 芯片工具鏈具有“算法倉庫”(包括產(chǎn)品級算法、基礎算法和產(chǎn)品參 考算法三類算法資源)、“芯片工具鏈”(包括量化訓練工具和浮點定點轉(zhuǎn)換工具)、“應用開發(fā) 中間件”(包括XStream和XProto兩套應用開發(fā)框架)三大功能模塊,包含模型后量化、量化訓練、 編譯優(yōu)化和部署三大核心能力,其主要作用在芯片端,可為開發(fā)者提供從模型獲得至應用部署的全 流程支持。艾迪AI開發(fā)平臺則主要作用在云端,為AI開發(fā)者提供數(shù)據(jù)標注、訓練、優(yōu)化、部署、 管理與性能分析等工具,實現(xiàn)模型算法的優(yōu)化與迭代;智能駕駛應用開發(fā)套件TogetherROS·Auto則 服務于智能駕駛專業(yè)開發(fā)者,集開發(fā)、集成、驗證三位一體,提供支持量產(chǎn)開發(fā)的分層框架與接口 協(xié)議,開發(fā)者可基于標準化框架與接口進行靈活適配,同時整套接口與協(xié)議面向量產(chǎn)全流程,兼顧 各個軟件模塊,做到了可兼容、易轉(zhuǎn)化,能夠快速提升應用集成和驗證效率,方便各模塊開發(fā)者高效協(xié)作。 ?

? 高通:座艙芯片領軍者,智駕領域新拓展

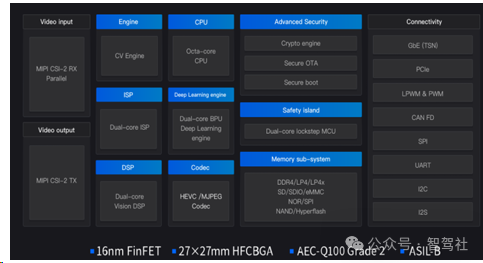

2020 年1月,高通發(fā)布自駕平臺Snapdragon Ride,其主要面向三大細分方向:L1/L2級ADAS,面 向具備AEB、TSR 和 LKA等駕駛輔助功能的汽車,提供30TOPS算力;L2+級ADAS,面向具備 HWA、自動泊車APA以及TJA功能的汽車,提供60~125TOPS算力;L4/L5級自動駕駛,面向在 城市交通環(huán)境中的自動駕駛乘用車、出租車和物流車,可提供700TOPS算力。2023 年 1月高通發(fā)布第二代Ride升級版Ride Flex芯片,包括Mid、High、Premium三個級別,主 打艙駕一體,既能用于車內(nèi)座艙,又可以實現(xiàn)輔助駕駛的可擴展系列SoC,算力最高可達2000Tops。其從設計之初就是一個開放且可編程的平臺,能夠滿足從新車評價規(guī)范(004ECAP)到 L2+/L3級別 駕駛輔助和自動駕駛?cè)轿坏男枨蟆?/p>

同時,面向視覺、中央計算和高性能自動駕駛需求,Ride Flex 還提供可擴展SoC處理器和加速器產(chǎn)品組合,基于Arriver的一站式視覺軟件棧,支持從單個攝像頭、 800 萬像素前置攝像頭,一直到多達11個攝像頭的解決方案,其支持主機廠和Tier1利用Arriver駕 駛策略解決方案打造自己的駕駛策略、泊車或駕駛員監(jiān)測軟件棧和導航功能。 ?

? 生態(tài)合作方面,寶馬集團、長城汽車、通用汽車、大眾集團、雷諾集團、Stellantis集團、阿斯頓·馬 丁、吉利汽車、比亞迪汽車、沃爾沃汽車、梅賽德斯-奔馳、極星等整車廠商都與高通達成了合作, 采用Snapdragon Ride 平臺打造ADAS和AD解決方案,并且國內(nèi)首個搭載Snapdragon Ride的車型 魏牌摩卡DHT-PHEV激光雷達版已實現(xiàn)量產(chǎn)上市。不止整車廠,均聯(lián)智行、毫末智行、暢行智駕、 縱目科技、諾博科技、德賽西威等Tier 1廠商也在與高通持續(xù)協(xié)作,基于Snapdragon Ride平臺,共 同為下一代汽車開發(fā)安全、高效的ADAS/AD系統(tǒng)。 ?

Mobileye 是全球領先的智能駕駛芯片解決方案提供商

2004年公司發(fā)布了第一代芯片EyeQ1,隨后 迅速與寶馬、通用等汽車制造商達成合作。經(jīng)過多年的發(fā)展,Mobileye相繼推出了Eye Q1-Q6等多 款ADAS芯片,并為OEM廠和Tier 1廠商提供了“芯片+算法”軟硬一體化的ADAS視覺解決方案。Mobileye 智駕方案為“黑盒”方案,提供軟硬一體的交鑰匙方案,不單獨出售芯片或算法。雖然黑 盒方案定制化程度極為有限,但對于開發(fā)實力相對薄弱的中小主機廠來說,產(chǎn)品成本低、開發(fā)周期 短,且多數(shù)功能經(jīng)過驗證,因此Mobileye的“黑盒”模式仍具有一定受眾。此外,Mobileye也在一 定程度上逐步提高其編程開放性,2022年6月新推出的EyeQ Kit從黑盒走向合作,能夠大幅降低車 企的開發(fā)成本,加快下游產(chǎn)品的開發(fā)周期。 ?

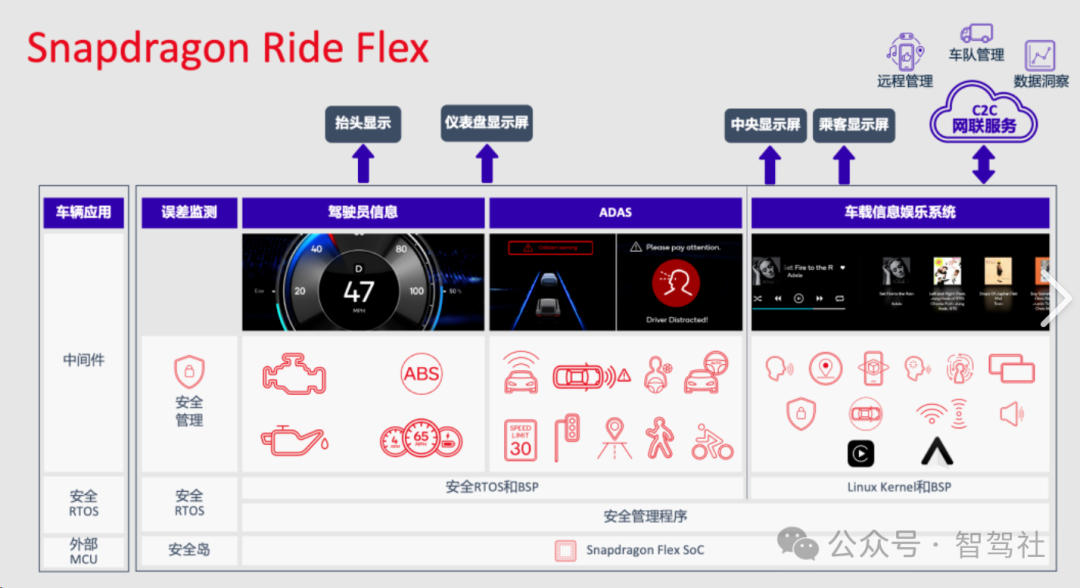

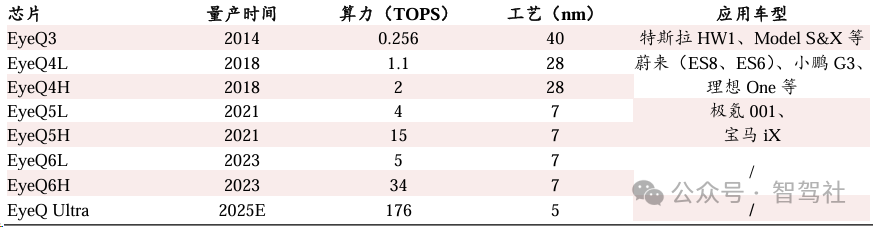

芯片領域,EyeQ系列芯片目前已推出多代產(chǎn)品,算力由最初的不足1TOPS到176TOPS,其中EyeQ Ultra 作為公司的最新產(chǎn)品,計劃2025年開始量產(chǎn)。Mobileye于2016年發(fā)布EyeQ5芯片,并與2021 年開始量產(chǎn),搭載車型為極氪001和寶馬iX。芯片基于臺積電7nm FinFET工藝,EyeQ5 High可實 現(xiàn)15TOPS算力,EyeQ5 Mid也可超過4TOPS。EyeQ5采用專有的計算內(nèi)核,針對包括深度神經(jīng)網(wǎng) 絡在內(nèi)的各種計算機視覺、信號處理和機器學習任務進行了優(yōu)化。同時,EyeQ5 開始提供完整的軟 件開發(fā)套件(SDK),允許客戶通過在EyeQ5上部署算法來區(qū)分其解決方案。

作為可擴展的純視覺 感知攝像頭的計算基礎,EyeQ5 由多個獨立的計算機視覺引擎和用于算法冗余的深度網(wǎng)絡組成,可 實現(xiàn)端到端的自動駕駛,這也是業(yè)內(nèi)首個支持120度800萬像素攝像頭的解決方案。2022 年 1月在國際消費電子展(CES 2022)上,Mobileye連續(xù)發(fā)布EyeQ UltraEyeQ6 LEyeQ6 H 三款芯片,并計劃于2024年、2025年開始量產(chǎn)EyeQ6兩款芯片和EyeQ Ultra。EyeQ Ultra是專為 端到端自動駕駛而打造的單封裝自動駕駛汽車集成芯片超級計算平臺,基于5nm制程工藝,算力達 176TOPS。EyeQ 6 芯片基于臺積電7nm FinFET工藝,最高可實現(xiàn)34TOPS算力。EyeQ6 Lite是一種經(jīng)過優(yōu)化的一體式前風擋解決方案,旨在以較低功耗和高效率提供入門級和高級駕駛輔助系統(tǒng) (ADAS)功能。同時宣布的EyeQ6 High將支持高級駕駛輔助系統(tǒng)功能,并具有可擴展到“視線脫離/解放雙手”的控制功能。 ? ? ?

芯片開發(fā)和生產(chǎn)制造能力仍為核心競爭力

? 廠商加速布局,智駕域控制器廠商競爭激烈 域控制器設計生產(chǎn)合作模式多樣。目前,域控制器設計生產(chǎn)主要包括主機廠委托代工域控制器、Tier1 供應商為主機廠提供域控制器生產(chǎn)、Tier1.5主攻域控制器基礎軟件、Tier0.5全棧參與四種模式。具體來看:模式一:主機廠委托代工域控制器。該種模式下域控制器的設計和研發(fā)由主機廠負責,而供應商負 責域控制器的硬件制造,即外包域控制器,如特斯拉由廣達及和碩進行域控制器代工、蔚來由Wistron 及偉創(chuàng)力代工。模式二:Tier1供應商為主機廠提供域控制器生產(chǎn)。該種模式是目前主流的業(yè)務模式,不同類型的企 業(yè)根據(jù)自身優(yōu)勢進行分工合作,芯片供應商、Tier1供應商和主機廠深入合作,芯片商提供芯片、開 發(fā)軟件棧和原型設計包,Tier1提供域控制器硬件生產(chǎn)、中間層以及芯片方案整合,如德賽西威與英 偉達及小鵬/理想/智己深入合作、極氪與Mobileye及知行科技達成合作等。模式三:Tier1.5 主攻域控制器基礎軟件。該種模式下 Tier1.5 連接產(chǎn)業(yè)鏈上下進行開發(fā),能夠適應 軟硬件分離的趨勢,向上支持主機廠掌控系統(tǒng)的自主開發(fā)權(quán),向下整合芯片、傳感器等Tier2的資源, 如TTTech與上汽旗下聯(lián)創(chuàng)汽車電子合資成立的創(chuàng)時智駕等企業(yè)。模式四:Tier0.5全棧參與。該種模式下供應商與主機廠深度綁定,參與主機廠域控制器的研發(fā)、生 產(chǎn)、制造等環(huán)節(jié)。 ?

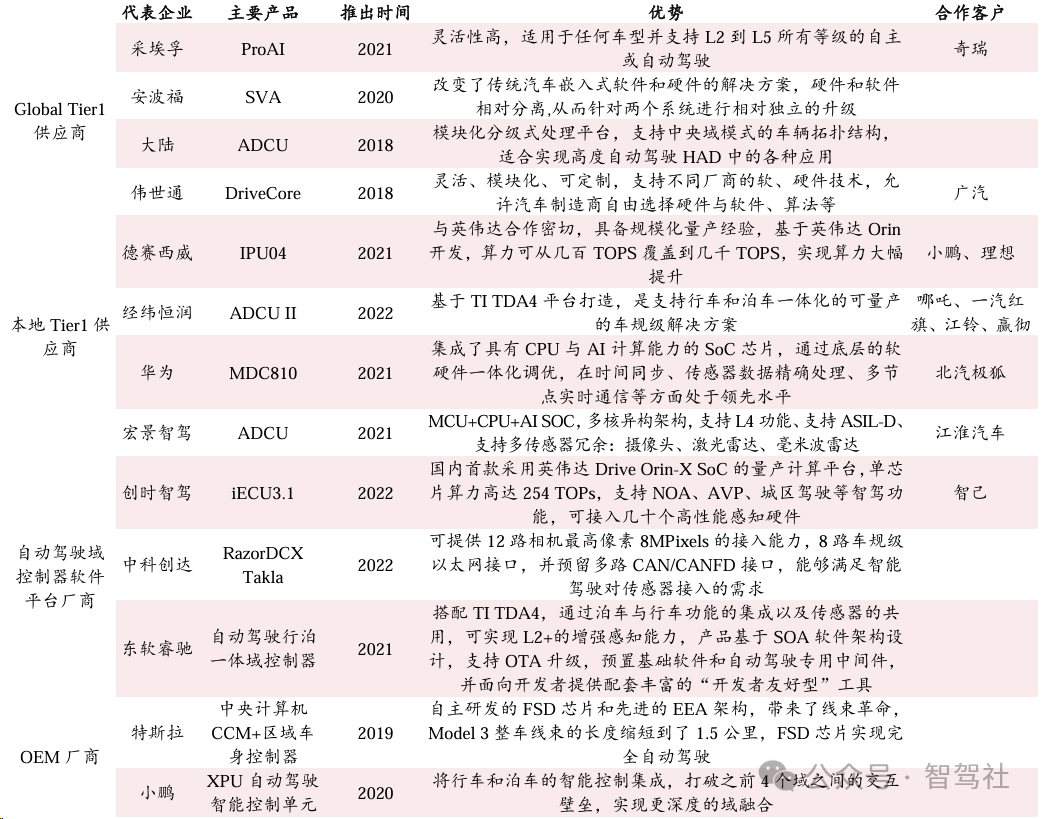

國內(nèi)外廠商紛紛布局智能駕駛域控制器領域

現(xiàn)階段,智能駕駛域控制器參與者主要包括四類:1.Global Tier1 供應商系統(tǒng)集成能力較強,具有客戶群優(yōu)勢。2.本地Tier1供應商致力打造全棧解決方 案,與 OEM 深度合作。3.自動駕駛域控制器軟件平臺廠商以軟件切入,實現(xiàn)通用和模塊化平臺。4.OEM 廠商期望自研域控制器甚至芯片以掌握底層硬件自主權(quán)。 ?

? 智能駕駛域控制器供應仍以國內(nèi)Tier 1廠商為主,雖然頭部主機廠自研域控意愿較強,但受限于相關研發(fā)積累、資金限制及自身銷量等問題,自研難 度大、成本高,不一定有足夠的銷量來攤薄前期研發(fā)成本,故大多數(shù)廠商仍以采購Tier 1廠商產(chǎn)品及方案為主,自身參與到開發(fā)中,一方面積累相關技術,另一方面優(yōu)化軟硬件協(xié)同效果。國內(nèi)主流 Tier 1 有華為、德賽西威、經(jīng)緯恒潤等企業(yè),均勝電子、中科創(chuàng)達、大疆、東軟睿馳等快步追趕,占 據(jù)一定市場份額;國際Tier 1大陸集團、博世、采埃孚等均有所涉及,但進入L2+級自動駕駛以后, 國際Tier 1廠商開始逐漸落后于國內(nèi)Tier 1廠商的發(fā)展步伐。

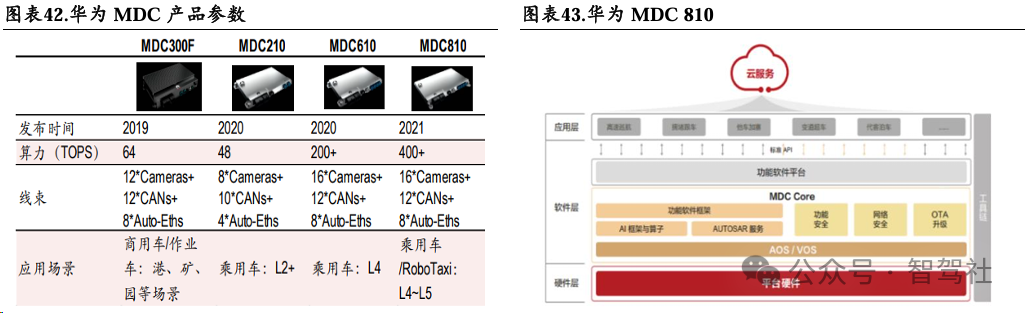

華為:智能駕駛?cè)珬=鉀Q方案供應商 作為國內(nèi)Tier 1廠商中較少能夠提供智能駕駛?cè)珬=鉀Q方案的企業(yè),華為智能駕駛產(chǎn)品線非常豐富, 綜合實力強。華為MDC產(chǎn)品經(jīng)過數(shù)年發(fā)展,已覆蓋多場景自動駕駛平臺需求,其使用同一套軟件, 同一個硬件架構(gòu),方便進行軟件和硬件的迭代升級。目前全系列共有4件產(chǎn)品:MDC300F用于礦區(qū)、 港口、園區(qū)、高速物流等車輛;MDC210主要用于中低端車的鋪量;MDC610用于高端車拉升品牌;MDC810 用于Robotaxi 或高級別的自動駕駛,其采用昇騰620芯片,算力高達400+TOPS。 ?

? 華為MDC平臺性能強大,功能安全,提供開放的生態(tài)和多種開發(fā)工具。

華為MDC810性能強勁算 力達400TOPS。具備用戶態(tài)分布式OS內(nèi)核,調(diào)度時延<10us,平臺級時延<40ms。其異構(gòu)計算能力 能針對不同環(huán)節(jié)提供不同的算力類型和大小,更精準地滿足算力需求。此外,華為 MDC 具備面向 L4 的高安全架構(gòu),通過了信息安全、功能安全、車規(guī)級測試、軟件成熟度認證、極端工況測試等多 項檢驗。同時,華為 MDC 基于標準化和平臺化的設計理念,實現(xiàn)軟硬件解耦,提供豐富的傳感器 接口、全場景覆蓋的工具鏈、100+標準的API和開放的SDK,支持與線控底盤接口對接、支持軟件 開發(fā)和移植、支持不同級別自動駕駛的功能要求。華為也提供完整的開發(fā)工具鏈,幫助客戶和生態(tài) 伙伴提升開發(fā)效率,完善華為MDC生態(tài)構(gòu)建。華為于2021華為智能汽車解決方案生態(tài)論壇提出,截 至2021年底已有70余家生態(tài)合作伙伴,聯(lián)合拓展乘用車項目超6個,商用車/專用車項目超11個。 ?

? 華為MDC提供了MDC工具鏈、MDC Core SDK和車云協(xié)同開放平臺等開發(fā)者套件,很好地提升 了開發(fā)效率。MDC工具鏈含有AI集成開發(fā)環(huán)境Mind Studio、AP配置工具MMC、集成開發(fā)環(huán)境 MDS、標定診斷工具MCD、可視化調(diào)測工具MViz,覆蓋自動駕駛應用的研發(fā)、調(diào)試、部署、運營 全生命周期。MDC Core SDK加速開發(fā)效率,支持TensorFlow、caffe等主流AI框架,支持1000+ 主流算子,開放100+API 接口。云端提升提供數(shù)據(jù)、場景、訓練、仿真服務,加速車云數(shù)據(jù)閉環(huán), 有20萬+場景庫和2000萬+數(shù)據(jù)集,大幅提升訓練和仿真效率。 ?

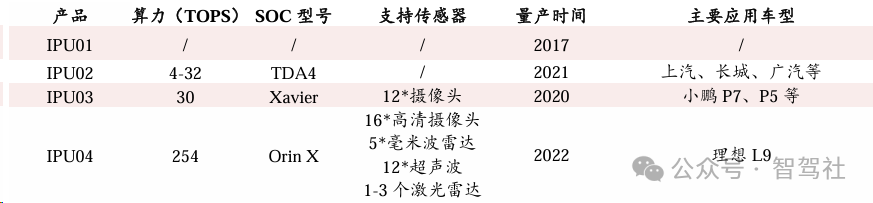

? 賽西威專注于人、機器和生活方式的整合

? 前身為1986年成立的中歐電子工業(yè)有限公司,迄今已有30多年汽車電子產(chǎn)品制造經(jīng)驗,制造工藝覆蓋汽車電子產(chǎn)品生產(chǎn)全流程,公司為智能座艙、智能 駕駛以及網(wǎng)聯(lián)服務提供創(chuàng)新、智能的產(chǎn)品解決方案,與大眾集團、馬自達集團、吉利汽車、長城汽 車、廣汽集團、小鵬汽車、理想One等國內(nèi)外汽車制造商建立了良好的合作關系。德賽西威智駕產(chǎn)品全面豐富,滿足客戶多層次產(chǎn)品需求。公司與英偉達深入合作,智能駕駛域控制 器產(chǎn)品經(jīng)過IPU01-04四代迭代已形成豐富產(chǎn)品矩陣,能夠滿足從高性價比到高性能多層級市場需求。

IPU01 是德賽西威最早量產(chǎn)核心產(chǎn)品,主要用作環(huán)視及泊車控制器,出貨量已超百萬套;輕量級智 能駕駛域控制器IPU02已進入上汽、長城、通用以及造車新勢力等車企配套體系,適配國內(nèi)中低價 格帶這一最大細分市場,能夠在有限成本范圍內(nèi)提供一定的智能駕駛功能;IPU03/04是高性能方案, 基于英偉達 Xavier 芯片的 IPU03 已在小鵬 P7 上量產(chǎn),基于Orin芯片的高算力平臺IPU04已通 過ISO/SAE 21434 體系認證并在理想等客戶上實現(xiàn)規(guī)模化量產(chǎn)。受益于英偉達芯片的強大算力以及 自身優(yōu)秀的量產(chǎn)能力和規(guī)模化優(yōu)勢,公司持續(xù)拓展產(chǎn)品矩陣和客戶群體,伴隨著國內(nèi) L2、L2+級 ADAS產(chǎn)品滲透率的快速提升,公司智能駕駛域控制器有望迎來爆發(fā)式增長。 ?

? 智駕域控制器與英偉達深度合作,帶來高硬件性能及先發(fā)優(yōu)勢。IPU03/IPU04 依托于英偉達芯片的 高度計算能力,產(chǎn)品性能表現(xiàn)出色。2020年,德賽西威首款基于NVIDIA Xavier芯片的IPU03自動 駕駛控制平臺量產(chǎn),能夠應對 L2 級別的全速域 ACC 自適應巡航、車道居中、車道偏離預警等功 能;作為德賽西威拳頭產(chǎn)品的 IPU04,在算力、性能、端口、成熟度等方面有了跨越式發(fā)展,基于 兩顆Orin 芯片,其總算力已達到 508TOPS 并可根據(jù)車企需求最高可拓展至 2000TOPS,算力高出 IPU03 的 7 倍以上,滿足當前L2甚至L3級算力需求;具備更豐富的接入端口,最高可接入16路 高清攝像頭,5個毫米波雷達,12路超聲波傳感器,以及1-3個激光雷達。 ? ?

? 高端智駕域控領域具有先發(fā)優(yōu)勢,合作開發(fā)能力較強。1992年公司已建立智駕研發(fā)團隊,近年來研 發(fā)費用占營收比重持續(xù)超過10%,同時公司與英偉達合作較早,開發(fā)的域控硬件和中間件等產(chǎn)品能 夠較好匹配底層芯片,充分發(fā)揮其效能。德賽在打造域控產(chǎn)品平臺化實現(xiàn)快速復用的同時,依靠快 速設計、驗證、量產(chǎn)的經(jīng)驗和能力,針對車企不同車型空間結(jié)構(gòu)設計差異、算法差異等進行相應適 配滿足車企定制化需求,使公司相對于通用產(chǎn)品供應商競爭優(yōu)勢明顯。

? 大批量量產(chǎn)制造經(jīng)驗帶來質(zhì)量、成本、設計上的護城河。德賽域控產(chǎn)品歷經(jīng)四代迭代已形成豐 富產(chǎn)品矩陣,具有量產(chǎn)經(jīng)驗,IPU03、IPU04 大規(guī)模搭載小鵬 P7、理想 L9 等旗艦車型,高搭 載率和車型銷量充分證實域控產(chǎn)品的可靠性。同時德賽西威作為目前中國市場主要域控制器供 應商,市占率較大,芯片采購量相比其他主機廠和Tier 1更多。大批量采購能帶來一定的價格 優(yōu)惠,在芯片的供應端具有成本優(yōu)勢。同時對于很多共用的芯片和零部件可以大量備貨,在部 分客戶芯片等零件結(jié)構(gòu)性短缺時候可以串貨,緩解客戶供應端的壓力。此外,德賽西威依托其 市場地位,在與上游供應商合作時有更高的話語權(quán),與部分芯片廠商有定制化產(chǎn)品,彌補通用 芯片上的不足,使其產(chǎn)品更有競爭力。同步布局傳感器和智駕算法,域控產(chǎn)品協(xié)同優(yōu)勢明顯。

公司積極開展智能駕駛領域多維度、多渠道 的協(xié)同共創(chuàng),積極拓寬傳感器、智能天線、算法等領域布局,提供平臺化域控產(chǎn)品和系統(tǒng)級智能駕 駛解決方案,進一步增強公司產(chǎn)品整體適配度和綜合競爭力。傳感器方面,已在智能駕駛相關傳感 器和T-Box方面獲得市場領先地位,目前公司高清攝像頭、ADAS攝像頭已實現(xiàn)規(guī)模化量產(chǎn),毫米 波角雷達、BSD 雷達均在多個客戶量產(chǎn)應用,同時 4D 及國產(chǎn)化雷達方案已完成產(chǎn)業(yè)技術布局;5G+V2XT-BOX+智能天線方案已順利在上汽通用、紅旗等客戶上實現(xiàn)規(guī)模化量產(chǎn),并在 2022 年獲 取國內(nèi)頭部OEM多款車型的出海業(yè)務。

自動駕駛算法領域,公司全方位布局 L1 泊車至 L4高級智能輔助駕駛算法,通過自研+對外投資合 作模式尋求產(chǎn)品快速突破;同時由于和英偉達的長期合作開發(fā),德賽對Orin芯片的定制算法理解獨 到,可以為下游整車廠提供底軟技術支持,使其具備更好的競爭優(yōu)勢。公司通過上述全棧布局形成 智駕域控領域全套解決方案,打造出“智駕域控制器+傳感器+軟件算法+5G-V2X”產(chǎn)品矩陣,協(xié)同優(yōu) 勢明顯。 ?

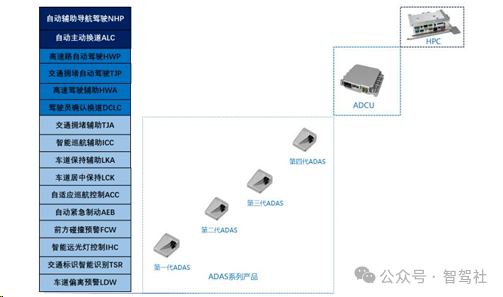

? 經(jīng)緯恒潤:高性價比智駕方案供應商,智能駕駛研發(fā)起步早,具備不同等級解決方案。 ? 公司自 2010 年起投入研發(fā)智能駕駛產(chǎn)品,經(jīng)過持續(xù) 產(chǎn)品創(chuàng)新,目前已形成ADAS+ADCU+HPC的完整平臺化產(chǎn)品解決方案系列,能夠滿足不同等級智 能駕駛功能需求。公司前向 ADAS 系統(tǒng)是公司智能駕駛業(yè)務的核心產(chǎn)品,該產(chǎn)品整合了 Mobileye EyeQ4 芯片和Infineon AURIX 高算力平臺,實現(xiàn)了自適應巡航控制、車道保持輔助等多項功能。2016 年,公司自主研發(fā)的先進輔助駕駛系統(tǒng)(ADAS)量產(chǎn)配套上汽榮威RX5,實現(xiàn)公司自動駕駛 產(chǎn)品首次量產(chǎn)的同時打破了國外零部件公司在該領域的壟斷地位。

截至 2021 年 ADAS 產(chǎn)品已配 套或定點的車型超過 100 款,客戶主要為一汽集團、上汽集團、中國重汽、吉利汽車等整車廠商。 智能駕駛域控制器(ADCU)是經(jīng)緯恒潤設計研發(fā)的集成式高性能計算單元。ADCU基于 Mobileye EyeQ4 及 Infineon TC-297TA 芯片,能夠?qū)崿F(xiàn)自動駕駛等高級別自動駕駛功能,支持毫米波雷達、 激光雷達、高精地圖等信息接入;同時在ADCU基礎上,經(jīng)緯恒潤將智能駕駛域控制器和自動泊車 域控制器進行融合,面向 L2+級智能駕駛要求,推出了一系列低成本、中低算力的行泊車一體解決 方案,很好地契合了市場需求;并且在ADCU硬件基礎上,經(jīng)緯恒潤可以提供自主研發(fā)的自動駕駛 功能,或集成第三方研發(fā)功能,為用戶量身定制系統(tǒng)級自動駕駛解決方案。 ?

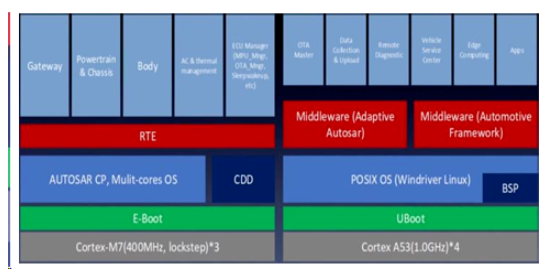

? 智能駕駛高性能計算平臺持續(xù)投入。2023年3月,公司基于NXP新一代多核異構(gòu)SoC高性能平臺 開發(fā)的中央計算平臺(CCP)發(fā)布,該產(chǎn)品實時控制核采用Classic AUTOSAR軟件架構(gòu),方便多方 軟件聯(lián)合開發(fā)和部署、高性能計算核基于商用Linux + Adaptive AUTOSAR軟件架構(gòu),提供整車全量 數(shù)據(jù)采集、整車OTA升級、SOA服務等功能,支持整車廠用戶持續(xù)快速迭代應用軟件,使得產(chǎn)品 能夠提供中央網(wǎng)關、車身及舒適控制、新能源整車動力控制、整車全量數(shù)據(jù)采集、SOA 車控服務、 邊緣計算等功能,滿足 ASIL-D 功能安全等級要求。同時支持公司自研或客戶定制的人工智能感知 算法、路徑規(guī)劃和控制方案,實現(xiàn)在高速公路、城市道路、停車場等場景下安全、精準、穩(wěn)定的自 動行駛。該產(chǎn)品目前已配套滴滴、合眾汽車、一汽解放等客戶。 ?  ? 積極開拓單車智能解決方案,產(chǎn)品協(xié)同效應顯著。經(jīng)緯恒潤智駕產(chǎn)線具備向上集成完整智能駕駛方 案的軟硬件產(chǎn)品基礎,是目前國內(nèi)少數(shù)能夠提供智駕全棧式解決方案的供應商,其智駕解決方案中 智駕算法、攝像頭、毫米波雷達、智能網(wǎng)關控制器、高精定位系統(tǒng)等域控核心配套產(chǎn)品均為自研。感知端,車載攝像頭、毫米波雷達產(chǎn)品種類豐富,車載攝像頭搭配先進的ISP圖像處理算法,能夠 在各種復雜光照環(huán)境下給予駕乘者高質(zhì)量視覺體驗,同時大幅提升感知算法的識別速率和準確率, 目前已廣泛應用于廣汽、吉利、紅旗、一汽等整車廠的主流車型。最新LRR610 4D成像前雷達具備 水平和俯仰高分辨能力(1.25°×1.7°)、超遠距離探測能力和豐富的點云信息(單幀點云>10K)。 ?

? 積極開拓單車智能解決方案,產(chǎn)品協(xié)同效應顯著。經(jīng)緯恒潤智駕產(chǎn)線具備向上集成完整智能駕駛方 案的軟硬件產(chǎn)品基礎,是目前國內(nèi)少數(shù)能夠提供智駕全棧式解決方案的供應商,其智駕解決方案中 智駕算法、攝像頭、毫米波雷達、智能網(wǎng)關控制器、高精定位系統(tǒng)等域控核心配套產(chǎn)品均為自研。感知端,車載攝像頭、毫米波雷達產(chǎn)品種類豐富,車載攝像頭搭配先進的ISP圖像處理算法,能夠 在各種復雜光照環(huán)境下給予駕乘者高質(zhì)量視覺體驗,同時大幅提升感知算法的識別速率和準確率, 目前已廣泛應用于廣汽、吉利、紅旗、一汽等整車廠的主流車型。最新LRR610 4D成像前雷達具備 水平和俯仰高分辨能力(1.25°×1.7°)、超遠距離探測能力和豐富的點云信息(單幀點云>10K)。 ?

平臺工具和方法流程布局全面。為保證AI感知算法的可靠落地,公司自研了一整套平臺工具和方法 流程,其AI算法通過挖掘深度神經(jīng)網(wǎng)絡在數(shù)據(jù)表達方面的能力,具有實時性好、檢測準確、魯棒性 好等特點,目前已經(jīng)應用在多個園區(qū)自動駕駛示范項目中,同時也在智能化港口項目中得到了充分 的應用和驗證;同時公司高精定位模塊LMU可以實現(xiàn)道路級定位,支持L2+自動駕駛,能夠準確持 續(xù)提供前方道路的曲率和坡度信息,支持DOTA/FOTA升級,目前已應用于上汽、紅旗、長城等客 戶車型。通過上述協(xié)同布局,公司形成的系統(tǒng)級智能駕駛解決方案技術自主,能夠充分發(fā)揮協(xié)同效 應進一步降本增效,為客戶提供更高性價比智駕產(chǎn)品。 ? ? ?

中科創(chuàng)達:領先的智駕操作系統(tǒng)供應商

完善產(chǎn)業(yè)協(xié)同布局,發(fā)力智能駕駛賽道。中科創(chuàng)達以智能操作系統(tǒng)為核心,聚焦場景需求,持續(xù)布 局智能駕駛領域。在低速智能駕駛領域,中科創(chuàng)達已經(jīng)構(gòu)建了從AVM(全景環(huán)視系統(tǒng))、XPA(智 能泊車)到AVP(無人代客泊車)的全鏈路產(chǎn)品、技術與解決方案,實現(xiàn)了智能座艙與低速駕駛的 融合創(chuàng)新。此外,在域控算力平臺領域,中科創(chuàng)達子公司暢行智駕基于在操作系統(tǒng)及實時中間件領 域的技術優(yōu)勢,為全球客戶提供行業(yè)領先的智能駕駛域控產(chǎn)品和開放的智能汽車HPC軟硬件平臺。 ? ? ? 公司利用自身技術積累,積極布局智駕相關操作系統(tǒng)和云端平臺。目前公司正在開發(fā) ThunderAuto 智能網(wǎng)聯(lián)汽車操作系統(tǒng)和智能駕駛輔助系統(tǒng) SmartDrive。

該智能駕駛輔助系統(tǒng)包含硬件抽象、軟件 開放、端云服務、場景落地等四大平臺,客戶可以用其開發(fā)ADAS產(chǎn)品、應用和系統(tǒng),降低開發(fā)復 雜度、周期和成本,有望解決目前ADAS系統(tǒng)各自為政、軟硬不分離、集成成本高、迭代演進難等問題。 ? 攜手高通、立訊精密,智能駕駛域控制器已取得初步成果。2022年中科創(chuàng)達自動駕駛子公司暢行智 駕獲高通創(chuàng)投、立訊精密投資。2022年9月,基于Snapdragon Ride SA8540P芯片,暢行智駕開發(fā) 了旗下首款智駕域控RazorDCX Takla,提供60TOPS算力、12路相機最高像素8M Pixels的接入能 力,并預留多路CAN/CANFD 接口,提供8路車規(guī)級以太網(wǎng)接口,滿足自動駕駛對傳感器接入的需 求,具備高性價比優(yōu)勢,實現(xiàn)全時中階行泊一體,可廣泛應用于低速泊車智能駕駛、高速公路智能 駕駛、城區(qū)智能駕駛以及封閉園區(qū)智能駕駛等諸多場景中。

2023年4月,發(fā)布基于Snapdragon Ride 平臺的高階智駕控制器RazorDCX Pantanal,采用4nm SOC, 集成Snapdragon Ride視覺軟件棧,單芯片算力達50-100TOPS,可同時支持基礎配置7V5R12USS 與高階配置11V5R12USS 接入,并預留多路 CAN/CANFD 接口,提供 8 路車規(guī)級以太網(wǎng)接口,滿 足不同等級智能駕駛對傳感器接入的需求。實現(xiàn)記憶泊車、L2.9 級高速公路自動駕駛及 L3 級城區(qū) 自動駕駛,并可拓展至L4級無人售貨車、礦山、自動清潔車等封閉園區(qū)自動駕駛。其具有可拓展性 強、功能安全性高、應用場景廣等特點,滿足從入門級到旗艦級車型對智駕域控的不同需求。 ? ? ?

大疆:NOA方案優(yōu)質(zhì)供應商。大疆依托視覺技術深厚積累,推出新一代智能駕駛解決方案。 ? 2023年4月,大疆車載公布了全新一 代智能駕駛解決方案,該方案以低至32TOPS的算力,7V/9V的純視覺配置,通過“強視覺在線實時 感知、無高精地圖依賴、無激光雷達依賴”實現(xiàn)了包括城區(qū)記憶行車(32TOPS)/城區(qū)領航駕駛(80TOPS) 在內(nèi)的 L2+智能駕駛功能。同時,該純視覺輔助駕駛系統(tǒng)也支持擴展毫米波雷達、超聲波雷達、激 光雷達、高精度地圖等傳感器,增強系統(tǒng)的安全冗余。該方案基于當前對智能駕駛系統(tǒng)成本約束,結(jié)合當前智能車電子電氣架構(gòu)演進水平,以及中國市場 對智能駕駛真實需求,具備算力門檻低,算法扎實、功能豐富、傳感器配置簡潔高效、可拓展性強 等特點,方案支持擴展算力至200TOPS,提升了高速領航與城區(qū)領航等高階L2+功能的舒適體驗, 目前,該智駕解決方案目前已處于可用狀態(tài),正與合作車企積極推進量產(chǎn)。 ?

? 均勝電子持續(xù)發(fā)力智能駕駛系統(tǒng),多渠道布局智駕域控。

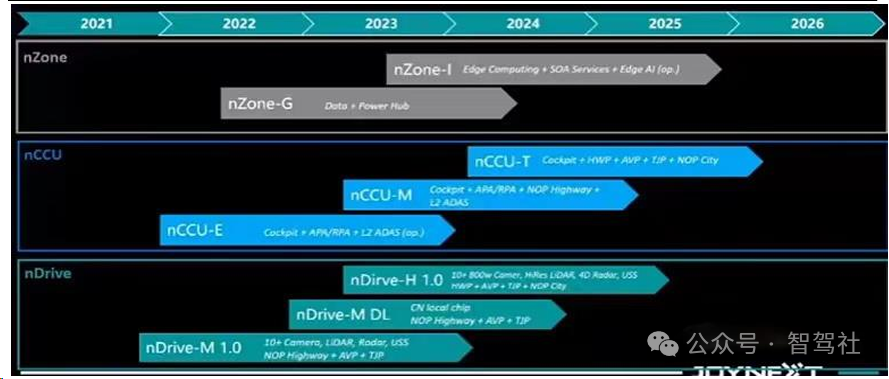

? 均勝電子加快研發(fā)新一代高算力智能駕駛 域控制器產(chǎn)品,2022年8月,子公司均勝科技獲得與國內(nèi)某知名整車廠關于自駕高算力域控平臺的 聯(lián)合開發(fā),公司基于英偉達Orin芯片,為客戶提供一款雙Orin系統(tǒng)架構(gòu)的高算力域控平臺(AD域 控制器),可以實現(xiàn)L2++高速公路及城市情景NOA功能、AVP代客泊車功能,并計劃于2024年 開始量產(chǎn);2023年5月,旗下子公司均聯(lián)智行發(fā)布全球首批基于高通Snapdragon Ride第二代芯片平 臺的自動駕駛域控制器nDrive H,芯片算力高達200TOPS,基于軟硬件深度融合的行泊一體設計, 支持L2++到L4級別自動駕駛?cè)珗鼍肮δ埽瑢崿F(xiàn)HPA、NOP、HWA等自動駕駛場景。同時其雙芯 片結(jié)構(gòu)可提供同級別全冗余平臺的最優(yōu)性價比解決方案,在散熱處理上提供行業(yè)領先方案,高配版 本采用水冷散熱設計,低配版采用風冷設計,較好解決散熱問題。 ? ?

? 同事,公司與地平線、黑芝麻等國內(nèi)各芯片廠商建立合作關系。2021年8月,均聯(lián)智行與黑芝麻智 能簽署戰(zhàn)略合作協(xié)議,雙方依托各自優(yōu)勢資源,在自動駕駛計算芯片、前瞻技術聯(lián)合預研及智能汽 車平臺化等業(yè)務領域展開深度合作,重點圍繞自動駕駛域控制器進行協(xié)同開發(fā);2023年5月均聯(lián)智 行與地平線達成戰(zhàn)略合作,地平線將提供以“芯片+參考算法+開發(fā)工具”為基礎的智能汽車解決方案, 包括車規(guī)級芯片、車載計算平臺、視覺感知、人機交互等。均聯(lián)智行基于自身車規(guī)級自動駕駛技術 積累,與地平線共同推進高級輔助駕駛(ADAS)、自動駕駛、智能人機交互等領域的產(chǎn)品開發(fā), 加速自動駕駛解決方案的量產(chǎn);同時公司依托公司智能汽車技術研究院在人工智能的技術儲備和前 瞻研發(fā)優(yōu)勢,加快研發(fā)新一代高算力智能駕駛域控制器等產(chǎn)品,目前在此領域已獲批及在批專利逾 50 項,涵蓋自動駕駛域控制器結(jié)構(gòu)、路徑規(guī)劃、車輛控制、數(shù)據(jù)存儲等;公司和國內(nèi)外多家整車廠 商共同推進基于不同芯片平臺的智駕域控、駕艙融合域控及中央計算單元等項目的研發(fā),部分項目 已順利完成A樣的開發(fā)和POC(驗證測試),為公司后續(xù)獲取客戶量產(chǎn)項目的定點提供堅實支撐。 ?

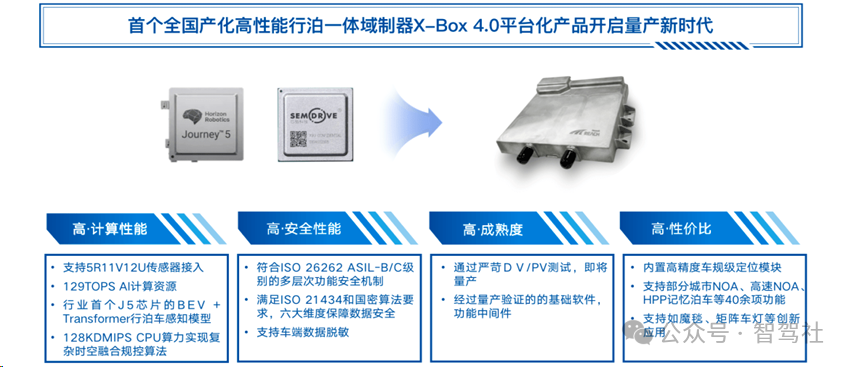

? 東軟睿馳發(fā)力行泊一體域控,實現(xiàn)全鏈條國產(chǎn)化打通。

? 東軟睿馳基于地平線征程5、芯馳科技X9U 系列芯片,構(gòu)建了國內(nèi)首個全國產(chǎn)自動駕駛域控制器平臺,實現(xiàn)國產(chǎn)化芯片、算法、軟件、硬件從 研發(fā)到量產(chǎn)應用全方面全鏈條打通。同時,基于該平臺打造的高性能行泊一體域控制器 X-Box 4.0 面向L2++級別自動駕駛,配置地平線征程5、芯馳科技X9U系列芯片,單芯片算力達到128TOPS, 可提供高速(NOA)、記憶泊車(HPA)、智能巡航(ICA)、遙控泊車(RVM)等40余項功能, 支持8M攝像頭、4D點云毫米波雷達和激光雷達、DSI3超聲波雷達的接入,能夠有效實現(xiàn)對各類 異形和未知障礙物的精準感知和避讓。面向跨域融合時代,基于全國產(chǎn)化大算力單芯片,東軟推出多域融合域控制器 X-Center2.0,采用 SOA設計理念,通過自研軟件架構(gòu)的強大算力支撐,支持以太網(wǎng)接口、多屏輸出以及處理多路CAN 數(shù)據(jù)的接入和轉(zhuǎn)發(fā)等,大幅度減少整車開發(fā)復雜度,不斷擴展整車智能化性能,實現(xiàn)從“域控”到“中 央計算”的跨越。 ?

? 截至目前,市場上出現(xiàn)大量行泊一體智駕域控產(chǎn)品,除上述案例以外,其余廠家如地平線推出了與 金脈聯(lián)合開發(fā)的自動駕駛域控制器產(chǎn)品Horizon Matrix Pilot 3.0;黑芝麻推出智駕解決方案BEST drive;宏景智駕推出 ADCU 高級別自動駕駛域控;同時國際廠商大陸集團、博世、采埃孚等傳統(tǒng) Tier 1 巨頭也在發(fā)力智駕域控產(chǎn)品,或通過自研、或通過成立合資公司聯(lián)合開發(fā)以謀求一定的市場地 位。但由于智駕域控產(chǎn)品技術集成度高,投入巨大且產(chǎn)業(yè)上下游協(xié)同壁壘高,新晉廠商以及傳統(tǒng)國 際巨頭面臨技術成熟度不足、產(chǎn)品工程、轉(zhuǎn)型困難等問題,短期內(nèi)仍難以形成有效市場競爭力。我們?nèi)暂^為看好以德賽西威、華為為代表的國內(nèi)主流Tier 1廠商,其具備技術領先優(yōu)勢、規(guī)模化量產(chǎn) 優(yōu)勢、客戶覆蓋度廣優(yōu)勢,并且能夠充分發(fā)揮上下游協(xié)同優(yōu)勢深入?yún)⑴c主機廠產(chǎn)品研發(fā)過程,精確 理解用戶需求并不斷完善自我產(chǎn)品生態(tài),預計在將來仍會保持較大的市場份額。 ?

少數(shù)頭部主機廠選擇自研+代工模式

? 車企對于堅持智駕域控自研的考慮,無外乎成本、核心技術及供應鏈穩(wěn)定、產(chǎn)品亮點和差異化等幾 個因素的考量。根據(jù) HiEV 大蒜粒車研所測算,從資金成本考慮,當前智駕域控中硬件占總成本的 比重約為60-80%,軟件占比約為20-40%,以主營業(yè)務為智駕域控的知行科技為例,其雇傭員工200 人左右,近三年合計研發(fā)投入近2億元,從時間成本上考量,小鵬從官宣自研到落地G9大致花了 兩年時間,因此如果能將硬件乃至整個域控方案掌握在自己手里,將有效降低車企成本提升產(chǎn)品競 爭力;同時如果車企意圖將智能化打造為自身標簽,自研與車型更為匹配的域控產(chǎn)品將會是更好選 擇,自研域控將會提高系統(tǒng)的軟硬件協(xié)同能力并減少芯片算力耗費,同時車企將擁有完整的開發(fā)工 具鏈,在算法升級、驅(qū)動更新上將更為及時。因此,對于有一定實力和愿景的車企而言自研域控無 疑具有很強的吸引力。自研智駕域控系列產(chǎn)品具有裨益的同時也會帶來巨大成本耗費。

根據(jù)南方日報報道,2023年上半年 中國市場約20%的頭部企業(yè)市場占比超過90%,在汽車市場競爭愈發(fā)激烈的當下,大部分廠商穩(wěn)定 銷量難以保證,相對主流Tier 1廠商而言其自研域控成本—收益比較低甚至不能覆蓋成本;同時自 研域控的時間成本和缺乏經(jīng)驗帶來的技術問題難以短時間內(nèi)解決;域控的規(guī)模量產(chǎn)商用和與之相關 的軟件生態(tài)形成也很難依靠一家自研而成。雖然理論上自研極具優(yōu)勢,但主機廠前置成本較高并且 難以依靠車型銷量制勝,有意愿自研的廠商仍為少數(shù)。

? 對于規(guī)模巨大的極少數(shù)頭部廠商而言,自研優(yōu)勢明顯。將域控技術掌握在自己手里不但可以控制整 體成本也可以確保核心技術及產(chǎn)品供應鏈穩(wěn)定;其次自研與車型更為匹配的域控,將有助于車企打 造差異化競爭力,定制更多個性化功能,使需求與研發(fā)結(jié)合更為緊密,從長遠來看將會提升車企核 心競爭力。而外購或合作開發(fā)對于眾多中小廠商或許更為友好,中小廠商自研能力薄弱并且車型銷 量不足以覆蓋自研成本,但依托成熟的供應鏈系統(tǒng),中小廠商可以在有限的預算范圍內(nèi),快速、低 成本外購相對高性價比的整體解決方案,使產(chǎn)品實現(xiàn)一定的智能駕駛功能并滿足中低端自動駕駛需 求。長期來看,我們預計“極少數(shù)高端主機廠自研+主流Tier 1供應”的產(chǎn)業(yè)格局將長期存在,以華 為、德賽西威為代表的研發(fā)實力強勁、量產(chǎn)規(guī)模大、質(zhì)量有保障的各Tier 1廠商仍將占據(jù)供應鏈核 心地位。 ?

特斯拉:智能駕駛?cè)珬W匝蓄I導者

? 做為智能駕駛?cè)珬W匝械南闰?qū)者和領導者,特斯拉技術優(yōu)勢明顯。特斯拉于2020年正式推出其全棧 自研智能駕駛解決方案FSD,實現(xiàn)了從芯片開發(fā)到底層架構(gòu)到軟件開發(fā)的整體編輯能力。硬件系統(tǒng) HW3.0基于特斯拉自研FSD芯片,算力達到144TOPS, 該芯片采用三星14nm工藝,包含12個 CPU、 1 個 GPU、2 個神經(jīng)處理單元、以及其他硬件加速器,能夠?qū)崿F(xiàn)自動泊車、智能召喚、自動輔助導 航駕駛(NOA)、自動變道、交通信號識別、停車標志識別、城市道路自動輔助等高階智駕功能;同時在域控算法端,特斯拉也具有領先優(yōu)勢,其率先應用神經(jīng)網(wǎng)絡系統(tǒng)HydraNet、BEV+transformer 感知算法、占用網(wǎng)絡技術、數(shù)據(jù)處理融入時序特征、圖像特征級融合等方案,提升了智駕系統(tǒng)感知 精確性、復雜環(huán)境魯棒性,至今仍為行業(yè)標桿。根據(jù)推特博主“greentheonly”拆解最新 Model Y 和最新首發(fā) Model S/X 情況來看,新一代 HW4.0 已搭載北美地區(qū)Model X/Y等高端車型。其搭載了第二代FSD芯片,采用4nm工藝;CPU核心增 加至20個;GPU、TRIP核心增加至2個;具有3個NPU核心,使用32 MB的SRAM,用于存儲 模型權(quán)重和激活,預估綜合性能將為當前芯片3倍左右。傳感器方案也有一定改進,在堅持視覺方 案的同時,新增一個4D毫米波雷達做為安全冗余,提升感知系統(tǒng)的精準度和安全性。 ? ? ? ?

小鵬:域控自研+代工模式,軟硬件更加適配域控硬件自研設計,有效提升軟硬一體化水平。

? 2020 年小鵬發(fā)布搭載有自研智駕系統(tǒng) XPILOT 的 P7,該車型智駕域控為德賽西威研制,基于英偉達Xavier芯片的自動駕駛域控制器IPU03,算力達 到30TOPS。同時,小鵬也開始啟動智駕域控自研并在G9上實現(xiàn)量產(chǎn),形成以“X-EEA電子電氣架 構(gòu)+XNGP智能駕駛輔助系統(tǒng)+Xmart OS車載智能系統(tǒng)”為核心的智能駕駛生態(tài)。通過對域控方案自 研設計,軟硬件一體化程度有效提升,二者可以更好適配,明確軟件開發(fā)邊界,提升硬件利用率。

? 自研智駕系統(tǒng)XNGP表現(xiàn)出色。其基于英偉達Orin芯片的第二代智駕系統(tǒng)XNGP于23年3月正 式發(fā)布。作為“重感知、輕地圖”技術路線的代表,完全形態(tài)的XNGP將具備全場景智能輔助駕駛 能力,在全國各個城市都能無縫連接高速、城市、地下停車場等各種場景,實現(xiàn)端到端的城市NOA 輔助駕駛體驗。其包含的新一代智駕域控基于2個英偉達Orin芯片,總算力達到508TOPS,搭配 31 個傳感器,能夠?qū)崿F(xiàn)智能導航輔助駕駛、全場景智能輔助駕駛、VPA-L停車場記憶泊車增強版等 高階智駕功能;域控感知算法層面,自研XNet深度視覺神經(jīng)網(wǎng)絡,憑借超強的環(huán)境感知能力,XNet 能夠?qū)⒍鄠€攝像頭采集的數(shù)據(jù)進行多幀時序前融合,輸出動態(tài)目標物的4D信息及靜態(tài)目標物的3D 信息,大大提升智能輔助駕駛,尤其是面對城市復雜場景時的感知、預判、決策、執(zhí)行的能力和效 率,并且借由小鵬“扶搖”超算中心算力,使得動態(tài)XNet的訓練時間由過去的276天縮減到11小 時,效率提升超過600倍。 ?

審核編輯:黃飛

?

電子發(fā)燒友App

電子發(fā)燒友App

評論