自2021第四季度以來,消費電子產品需求不斷走弱,終端廠商由前三季的加大備貨力度,迅速進入去庫存的階段。受消費電子疲軟的影響, 導致相關廠商不得不做出砍單的決定。

| Oculus Quest 2銷量已突破1000 萬臺,引領元宇宙發展熱潮

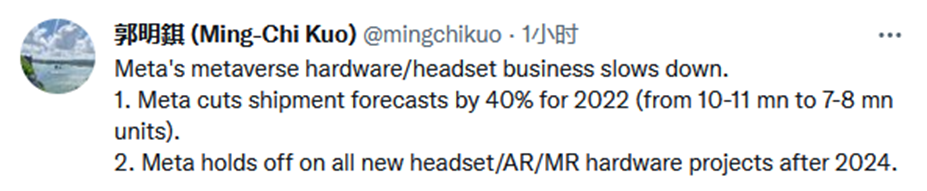

此前,天風國際分析師郭明錤就曾透露,中國主要安卓手機品牌今年迄今已削減約1.7 億部訂單,約占原2022年全球出貨計劃的20%。近日,郭明錤又在推特上表示,Meta將2022年元宇宙硬件的出貨量預測削減了40%,從原來的1000萬-1100萬臺降至700萬-800萬臺。

資料來源:郭明錤

此消息一出來,引起軒然大波,歌爾股份等產業鏈相關公司股價應聲大跌。不過,第二天郭明錤出于壓力就更正了預測,表示此前的預測是基于調查和判斷,是其個人的預測,并非官方數據。更正后的內容為:預測2022年Meta的元宇宙硬件/耳機出貨量下調25%-35%。

如今的元宇宙就像是處于“動蕩期”,一陣微風都能引起波浪,浪聲過后又回歸平靜。盡管郭明祺第二次更正了預測,總體來看Meta還是下調了訂單量。在這個行業爆發的重要拐點時期,龍頭公司削減訂單的行為,無疑會引發資本市場對產業鏈中各環節的擔憂。

事實上,Meta下修訂單,主要是由于前期公司在補貼上花費了大量支出,未來降低補貼,下調出貨預期也很正常。更何況,這僅是公司針對疫情等因素帶來的全球經濟衰退、通貨膨脹而進行的常規性業務調整,并不會對元宇宙長期發展趨勢有任何影響。

公開資料顯示,Oculus成立于2012年,當年Oculus登陸美國眾籌網站kickstarter,總共籌資近250萬美元;2013年6月,Oculus宣布完成A輪1600萬美元融資,由經緯創投領投;Facebook在2014年7月宣布以20億美元的價格收購Oculus,被外界視為Facebook為未來買單的舉措:“攻”可做虛擬現實領域的“蘋果”,“守”可為下一個社交時代做準備。

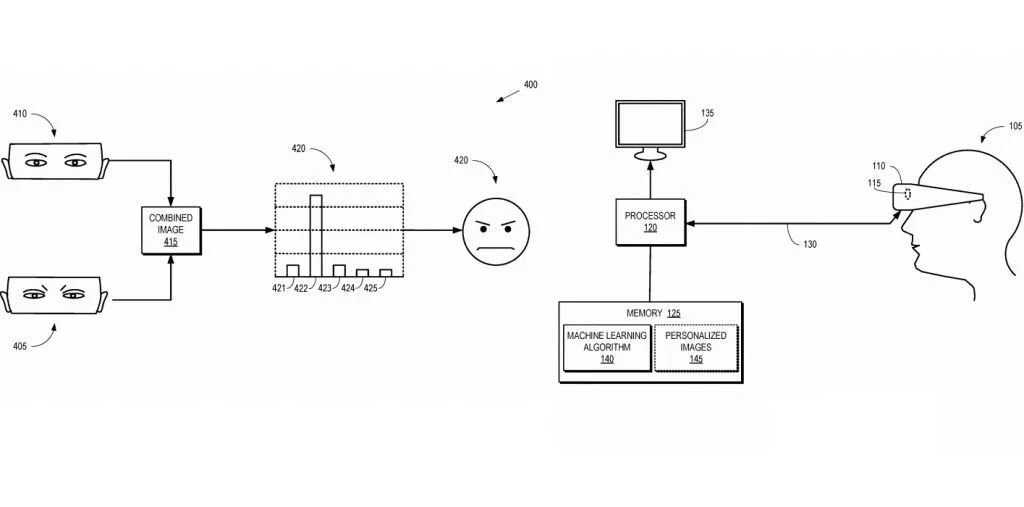

近年來,從Oculus DK1到Oculus Quest 2 VR一體機,Oculus先后一共推出了六款VR硬件產品。其中2020年10月公司發布的Oculus Quest 2,可以說是元宇宙行業第一款具有劃時代意義的產品。

相較于2019年的 Oculus Quest 1,Oculus Quest 2不僅在性能上進行了例行提升,而且還圍繞視覺方面進行了以下升級:1、配備更強的高通XR2芯片、6GB內存,規格一躍成為最強陣營 ;2、屏幕由OLED改為LCD,分辨率、刷新率更高,透鏡有所變化;3、價格下降,Oculus Quest 2起售價為299美元,相較于1代降低100美元。

定價299美元的Quest 2極具性價比。對于Meta而言,這是Meta進一步打開C端VR市場更明確的方式,彰顯了Facebook要做 VR的堅定決心;對于用戶而言,299美元的 Quest 2 可以讓更多的人接觸到 VR,從理論概念走進日常生活 ;對于行業而言,Quest 2 定價與配置增減的背后是基于Facebook強大的資金實力,Facebook不惜用補貼的策略來布局未來的VR生態,給VR初創企業帶來了更大的動力,鞭策其加快前行步伐。

Oculus Quest 2與Oculus Quest 1技術參數比較

資料來源:VR陀螺

毫無疑問,憑借著極高的性價比,Oculus Quest 2迅速打開了市場,銷量節節攀高。根據高通的數據統計,截止至2021年11月17日,Meta旗下的Oculus Quest 2銷量已達到1000 萬臺。不僅對于Meta還是整個VR行業生態來說,這1000萬銷量奇點的里程碑意義重大,可以說是 “生態系統爆炸式繁榮”之前的關鍵門檻。

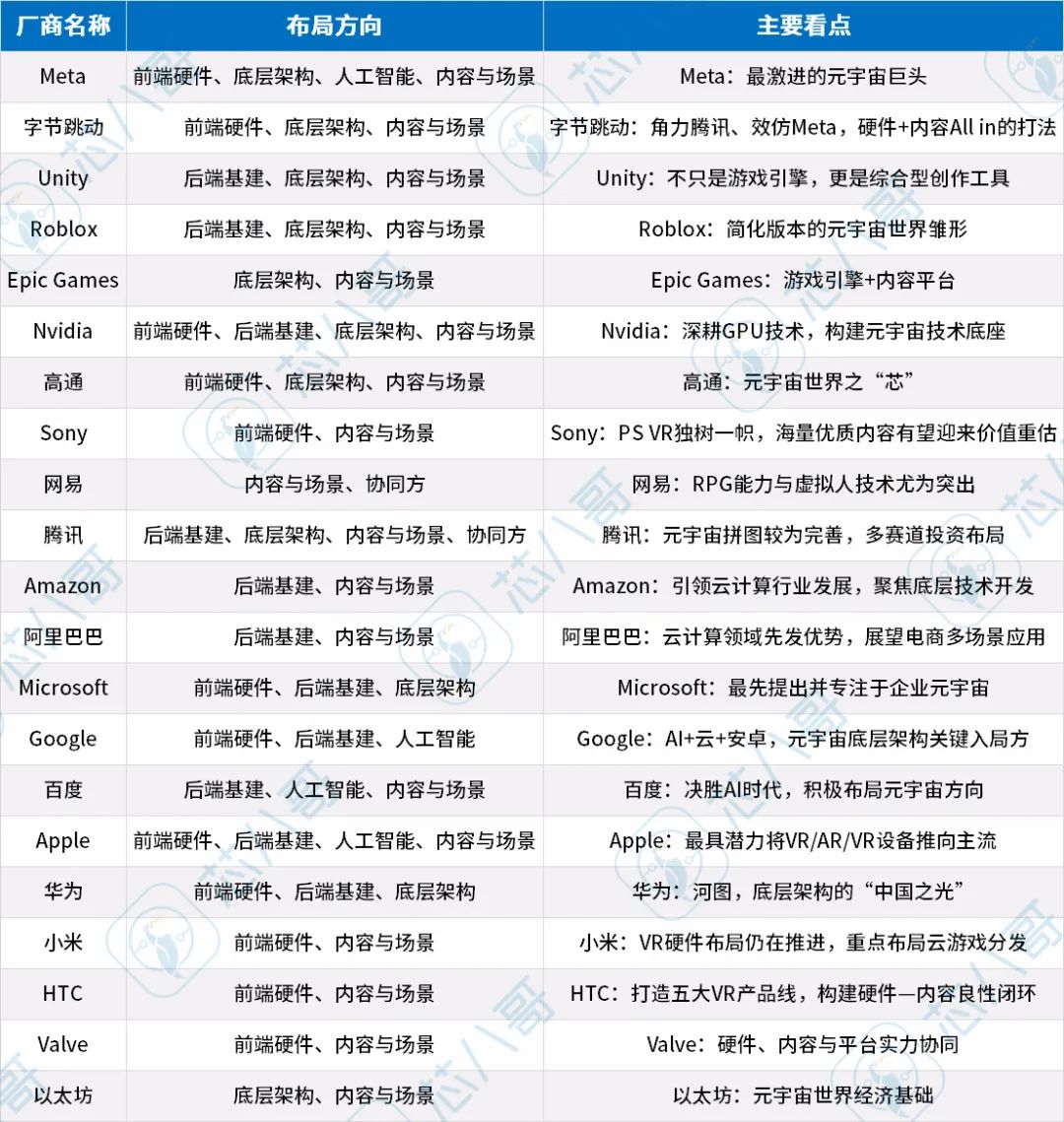

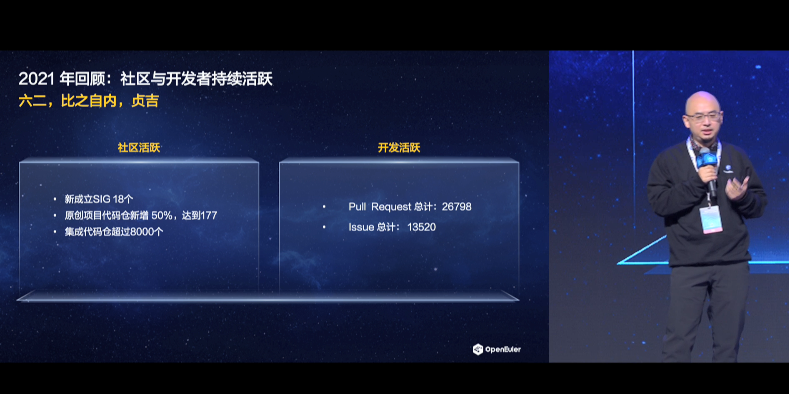

隨著Facebook更名為Meta,各大廠商也陸續宣布正式進軍元宇宙。海外由Meta引領,微軟、蘋果、谷歌等相繼入局。國內各互聯網大廠也不甘落后,騰訊、字節跳動、百度、阿里也紛紛開始布局元宇宙。目前各大廠商的布局模式主要以收購+結合自身產品為主。游戲行業,以騰訊、網易為主導;社交軟件行業,字節跳動占得先機;而百度、阿里則更多的是在云計算、VR方向布局元宇宙。

全球主要大廠元宇宙布局情況

資料來源:芯八哥整理

| Oculus在國際市場占比接近80%,國內Pico正奮起直追

既然國內外大廠都在布局元宇宙,那么什么是元宇宙呢?

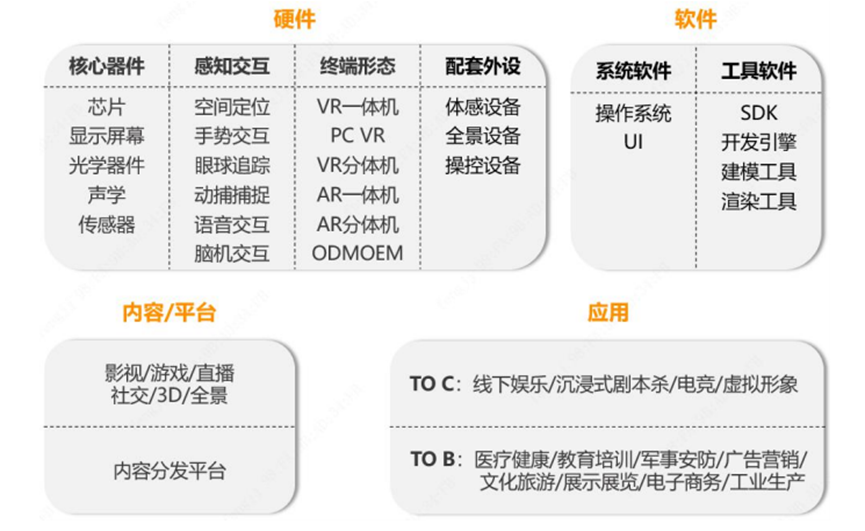

從定義來看,元宇宙是虛擬世界與現實世界的融合,是現實世界的數字化承載。參考ICT產業鏈,可以將其拆解為終端、承載、使能、計算和內容五個層面。其中,內容和終端是元宇宙的入口,通過 VR/AR、游戲等內容在終端呈現,實現元宇宙的開放互聯和沉浸體驗;使能層通過AI、區塊鏈、3D引擎渲染建模等技術,構建虛擬世界、現實世界的數字孿生、經濟系統等;承載和算力則是元宇宙的技術底座,元宇宙終端交互場景多樣,內容應用豐富, VR/AR、全息影像、體感技術帶來海量數據計算和傳輸需求,帶動算力和 網絡技術迭代,拉動ICT基礎設施建設。

元宇宙產業鏈情況

資料來源:北京大學匯豐商學院

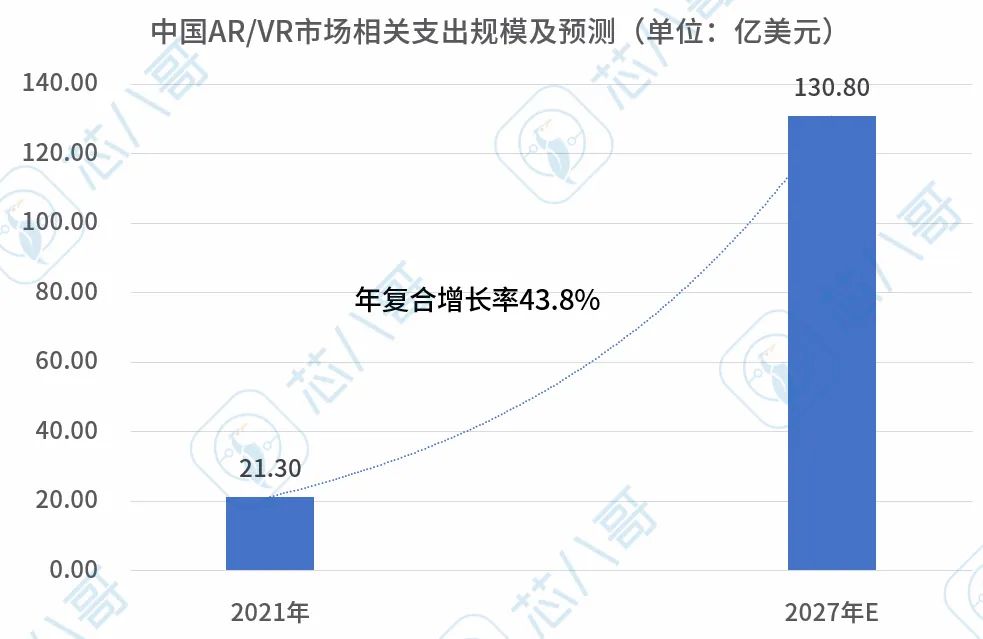

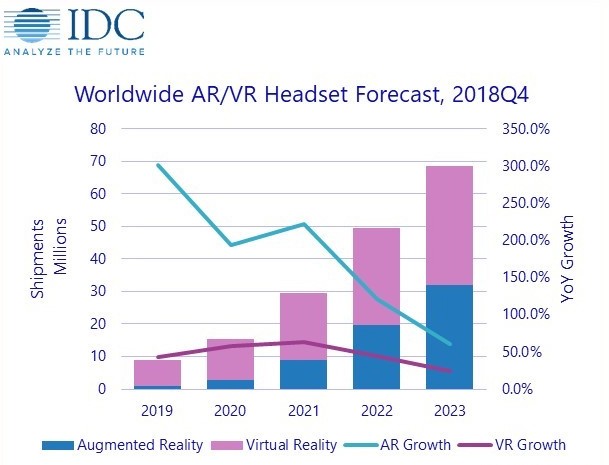

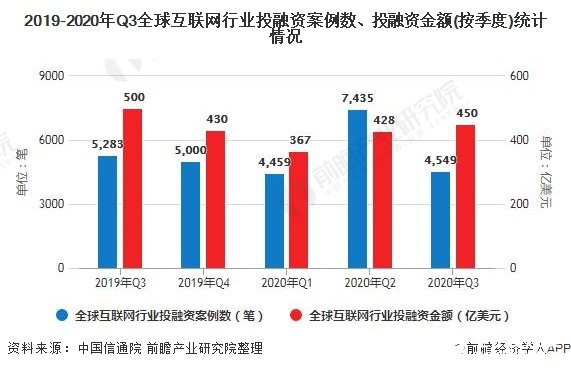

市場規模方面,由于行業巨頭涌入、資本加入讓AR /VR產業快速發展。根據IDC的最新報告,2021年全球AR /VR產業總投資規模接近146.77億美元,預計到2026年將增至747.30億美元,年復合增長率高達38.48%。

對于中國市場,IDC預測,2021年中國AR/VR市場相關支出規模約為21.3億美元,并將在2026年增至130.8億美元,五年CAGR預計將達43.8%,增速位列全球第一,為全球第二大單一國家市場。

資料來源:IDC

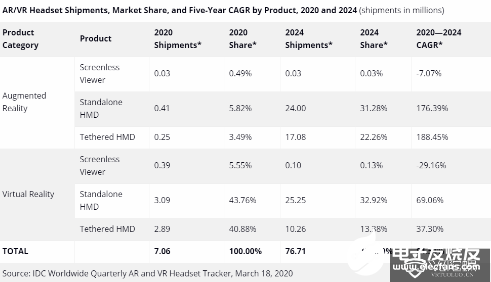

出貨量方面,根據IDC數據顯示,2021 年全球VR/AR 頭顯出貨量為 1123 萬臺,同比增長 92.1%。其中VR 頭顯出貨量達1095 萬臺,突破年出貨量1000 萬臺的行業重要拐點。此外,根據 VR 陀螺 統計,2022 年上半年全球 VR 頭顯的出貨量約 684 萬臺,同比增長 60%。中國 VR 頭顯出貨量為 60.58 萬臺,占比約8.86%。

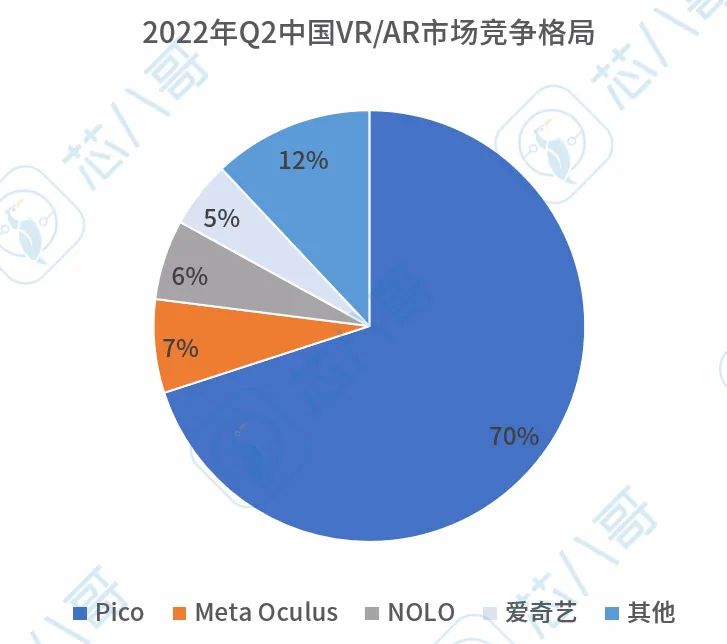

從競爭格局來看,據 VR 陀螺統計的數據顯示,海外市場仍由Oculus主導,其占據 78.11%的市場份額。國產品牌 Pico占比 11.16%,位居全球第二;愛奇藝占比 0.73%,位居第五;雖然Oculus在國際市場上無可阻擋,但在中國市場,市占率最高的卻是本土廠商Pico,其市占率達到了70%。

資料來源:Wellsenn XR

與Meta Oculus相比,Pico的核心差距除了游戲內容生態外,在出貨量上也落后一大截。從最新的數據來看, Pico 系列旗艦產品 Pico Neo3 自 2021 年 5 月發布以來,銷量高速增長,22H1 出貨量達 37 萬臺,是 2021 全年的 74%。這一成績看上去不錯,然而海外頭部硬件廠商Oculus出貨量仍遙遙領先,22H1 銷量約為 590 萬臺,是 Pico 的 15 倍。

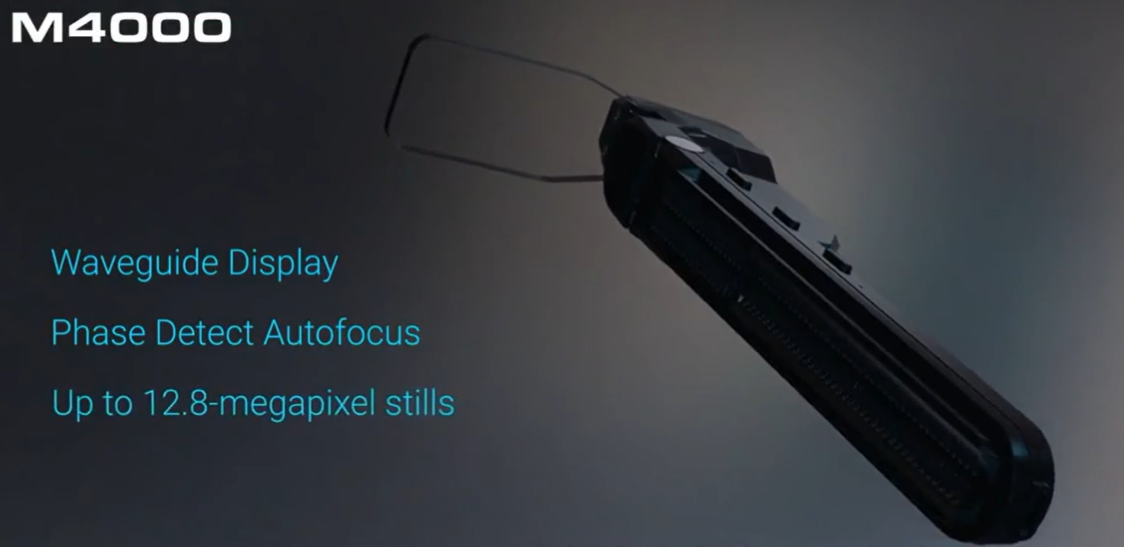

Oculus與Pico主要產品技術參數比較情況

資料來源:VR陀螺

此外,二者也并非在同一市場直接競爭,Oculus Quest 2 銷往以歐美為主的 22 個國家和地區,而 Pico 主要在中國大陸地區發售。然而,Pico 近期出海動作頻繁,先后于4月宣布于歐洲地區推出 Pico Neo 3 Link,6月開始組建美國團隊,公開招聘內容、VR軟硬件開發、銷售等多個重要崗位的負責人,未來有望在全球市場與Quest 展開正面競爭。

從終端產品形態來看,目前VR/AR主要硬件產品包括VR一體機、VR分體機、PC VR、AR一體機、AR分體機等多種形態。其中一體機是VR設備主流形態,占比超過80%。

以 2019 年 Oculus 發布第一代 6DOF VR 一體機 Quest為起點,獨立算力、獨立顯示、獨立內容平臺的 VR一體機開始成為VR設備主流形態,2021年有 Pico Neo 3、愛奇藝奇遇 3、Nolo Sonic、HTC Vive Focus 3 等一體機新品發布。此外,再加上此前的爆品Oculus Quest 2的繼續熱銷,預計未來一體機仍將主導 VR 頭顯市場,并有望擠占 PC VR 份額。

| 芯片在終端設備成本占比接近50%,已切入VR/AR的消費電子廠商有望長期受益

業內周知,傳統互聯網在時間性上已達極限,元宇宙為傳統互聯網增加了空間性維度,它將賦予用戶時空拓展層面上的全新體驗與價值,為用戶創造沉浸式、交互式、更多感官維度的體驗將是元宇宙的技術主脈絡。

從元宇宙本質來看,主要是數字化人的感官體驗—不僅是視覺、聽覺,也包括觸覺、味覺、嗅覺等,且作用于人的三個維度—時間、空間、體驗。就如電影《黑客帝國》《盜夢空間》之中描繪的那樣,元宇宙的核心邏輯是把我們身上所有的眼耳鼻舌身意等感官全部數字化,讓感官體驗在虛擬世界之中與現實世界幾乎沒有差別,這也是元宇宙有如此大魅力的原因所在。

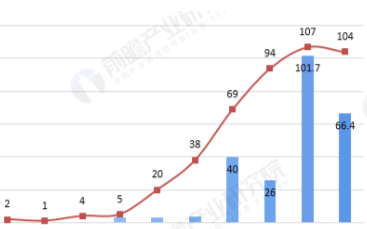

作為下一代互聯網的主要發展方向,全球VR/AR投融資保持持續活躍。據VR陀螺的數據顯示,1H22全球 VR/AR 產業融資并購規模總額為312.6 億元,相較1H21的228.3億元同比增長37%;融資并購事件數為 172起,同比增長17%,投資活躍度整體較高。

2022年6月,全球VR/AR 融資并購金額為16.65億元,共發生26起 VR/AR 投融資事件。其中燧光科技完成 1.25 億元A4輪融資,持續加大研發投入;Proximie 已完成 8,000 萬美元C輪融資,致力成為一個提供互聯手術護理的集中平臺;Transfr VR 獲 3,500 萬美元 B 輪投資,推動VR 技術模擬培訓市場深入開拓。

從價值鏈來看,科技產業的代際更迭,價值鏈轉移符合“基礎設施-硬件-軟件-平臺-應用和服務”規律。因此,在元宇宙的初期,從當前的技術與需求來說,硬件設備是接入VR/AR體驗的基礎,發展邏輯更為順暢。Meta的Quest產品具有先發優勢,而國內產業在硬件上也具備一定的技術優勢,目前的機會主要在于上游元器件、整機代工與整機廠商。

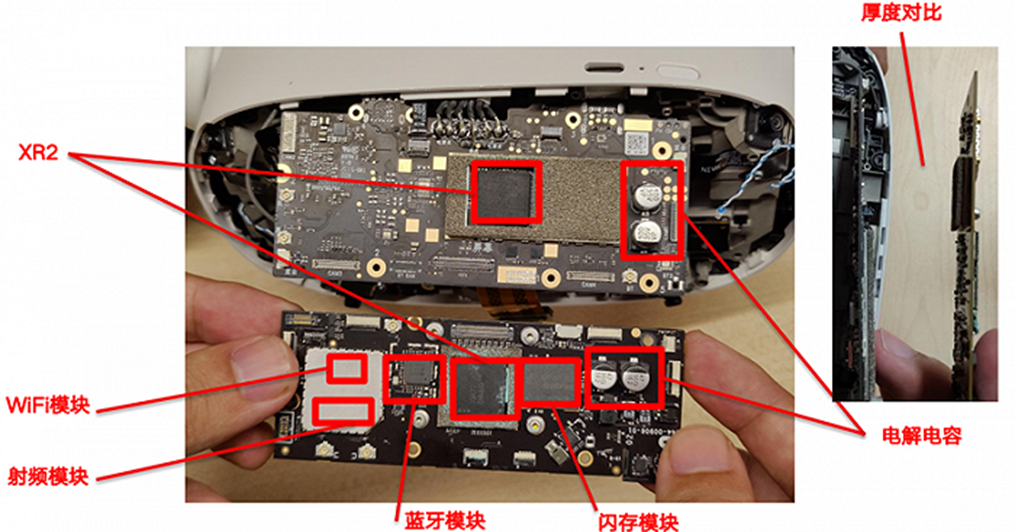

具體來看,上游元器件包括光學與顯示模塊(光學鏡片、顯示屏、攝像頭等),計算模塊(芯片等),聲學模塊(揚聲器等),交互模塊(傳感器等)等。從Quest2的拆解圖可以看到,芯片和顯示光學模塊是VR設備中最為重要的硬件。其中,芯片在終端設備中成本占比接近50%,其次是顯示模塊,包括LCD、OLED的占比達到20%—25%,鏡片以及攝像頭等光學模塊占比也達到了6%—10%。

Meta Quest2的拆解圖

資料來源:網絡

值得強調的是,AR/VR設備主要組成部分與手機產業鏈重合度較高。因此,現有手機產業鏈各環節的國內上市公司未來均有望切入全球VR/AR供應鏈,從而受益于AR/VR的價量齊升。

AR/VR硬件產業鏈情況

資料來源:芯八哥整理

當中,以布局VR/AR產業前沿技術、進入全球VR/AR品牌廠商供應鏈的國內上市公司更值得關注。包括提供整機解決方案的歌爾股份,提供顯示屏的京東方,提供 CIS 芯片的韋爾股份,提供光學組件或模組的舜宇光學科技、藍特光學、聯創電子,以及提供PCB的鵬鼎控股、東山精密等。

| 寫在最后

VR/AR作為下一代計算平臺,其產業輪動周期已然開啟。參照此前手機這一硬件的布局思路,在新硬件崛起的帶動下,VR/AR產業的硬件、軟件、內容、應用等均會面臨重構。未來,隨著硬件普及率的提升,VR/AR的生態將進一步完善。其中全產業鏈布局的先行者,有望長期受益于VR/AR作為下一代移動終端的成長紅利。

?

電子發燒友App

電子發燒友App

評論